「なぜ不動産投資はインフレ対策になるのでしょうか?」

昨今、新聞やテレビでインフレに関するニュースを目にする機会が増えてきました。インフレ率2%の目標デフレ脱却、賃金の上昇、不動産価格の上昇、インフレや経済状況の変化に関するさまざまなニュースを目にします。

インフレは、物価が上昇し続ける経済状況のことです。不動産投資はインフレ対策になるとよく言われますが、なぜそう言えるのでしょうか?

インフレと不動産にはどういう関係があるのでしょうか?この記事で詳しく解説していきます。

将来的にインフレになるとどうなるか?

ではまず、将来的にインフレになった時に、身の回りの物価はどのように変化していくのか?確認していきます。

多くの方が日常的に使うトイレットペーパーを例に挙げてインフレについて考えていきます。

トイレットペーパーの価格が仮に10ロール500円で、10年後価格が10ロール1,000円になったとします。この場合、トイレットペーパーの価値(物の価値)が10年間で500円上がったことになります。この状態がインフレです。

一方、見方を変えると、所有している預金や現金の価値は目減りしていることになります。

今まで500円で10ロールのトイレットペーパーを買えていたのが、1,000円ださないと、買えなくなるわけです。これは、トイレットペーパーに対してお金の価値が下がったことになります。

このインフレになっていく背景にはさまざまな要因が考えられます。

国民の消費活動が活発になると、世の中のお金回りが良くなります。需要が増え物が売れるので、物価も上昇し、企業の利益も増えていきます。利益が増えれば、新たに設備投資をしたり、賃金を上げたり、企業もさまざま分野に資金を投資でき、更に世の中にお金が回っていきます。

このように、インフレになる背景にはさまざまな要因が関わっています。

- 国民の消費活動が活発になる

- 企業の利益が増える

- 企業の設備投資が増える

- 賃金が上がる

- 世の中のお金回りが良くなる

資産の目減りについて

では仮に毎年1%ずつインフレが進んだ場合、20年後、現金・預金の実質価値はどうなるか?1,000万円を3つの異なる金融商品に投資した場合の実質価値を以下に示しました。預金の金利は0.001%です。

| 利回り/年 | 運用期間 | 実質価値 |

| 0.001% | 20年 | 800万円 |

| 1.0% | 1,000万円 | |

| 4.0% | 1,440万円 |

上記の表から、インフレ率1.0%/年で進んだ場合に、現金・預金の保有資産のままだと20年後、1,000万円から800万円に目減りすることになります。

預金や現金で資産を保有している場合に、インフレはリスクになります。

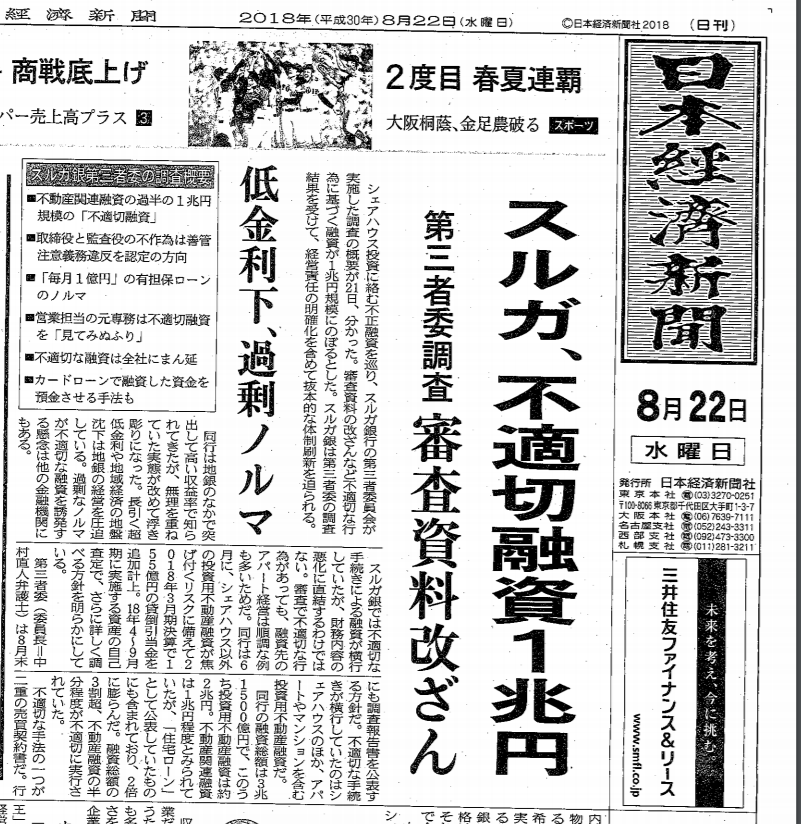

1980年からの消費者物価指数

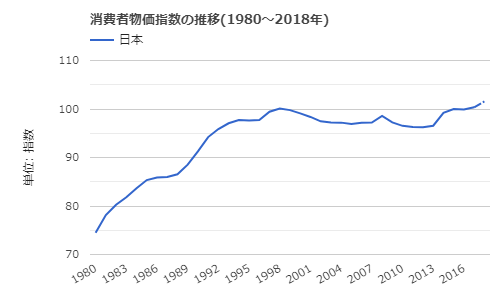

次に、1980年からの消費者物価指数について確認していきます。

消費者物価指数とは、消費者が購入する商品やサービスの物価変動を表す指数のことです。この指数を見ることで、物価の上昇率を測れます。

過去から現在までを振り返ってみると、消費者物価指数は上がっています。以下に、1980年~2018年までの消費者物価指数の推移を示しています。

引用元:消費者物価指数の推移

上記のグラフから、1980年~2018年の20年間で20%以上、消費者物価指数は上昇しています。

日本銀行は、2013年の1月にインフレ率2%を目標に掲げましたが、現在インフレ率2%は実現できていません。しかし、過去の事実からわかることは、傾向として確実にインフレになっている、ということです。将来を考えると、消費者物価指数が今後も上がり、インフレになっていく可能性は十分にあります。

インフレになると各金融商品はどうなるか?

以上を踏まえましてインフレになった場合、不動産も含め、各資産運用商品はどのように変化していくのか?不動産とその他の金融商品とインフレの関係について解説していきます。

- 預金

- 国債

- 保険

- 投資信託

- 株式投資

- 不動産投資

預金

預金は過去、1970年~1990年の初期までは金利が3~5%台のこともありましたが、今は低金利で、預金の金利は0.001%~0.01%です。

前述したように、預金や現金で資産を保有していて、将来インフレになった場合は実質価値が下がってしまいます。

預金や現金は流動性が高いので、すぐに必要なお金として保有しておくべきですが、インフレになった際は所有している資産を現金・預金で持つことはリスクです。

国債

現在、国債の利率は0.05%が最低保証となっています。

個人向け国債には、3年物、5年物、10年物の3種類あります。

3年物と5年物は発行時の金利が決まっていますが、10年物は金利が変動します。そのため、10年物の変動型はインフレで金利が上がった場合には、金利で上がった分利益を得れる可能性があります。

※詳しくは以下の記事を参照ください。

参照記事

保険

保険には、掛け捨て型と貯蓄型がありますが、インフレに関わりがあるのは貯蓄型の保険です。

保険会社は、契約者から月々保険料をもらい、その資金を長期間30年~40年運用して、解約返戻金という形で、契約者に払い戻されます。

集めた保険料を、国債や株、不動産、投資信託などさまざまな商品に投資をして、何兆円、何十兆円という単位のお金を運用しています。

そのため、インフレになり経済状況が良くなれば、運用成果も上がり、貯蓄型保険の返戻率にも良い影響を与える場合があります。(※返戻率は保険の投資対効果を表すものです。)

※保険に関して詳しくは以下の記事を参照ください。

参照記事

投資信託

投資信託は、ハイリスクなものからローリスクなものまでさまざまあります。投資信託は投資の専門家が、投資家から集めた資金を複数銘柄に投資をして、その運用成果を投資家に還元しています。

前述したように、インフレになり、消費活動が活発になれば企業の利益が増えます。そうすれば、企業の株価も上がる可能性があり、それに伴って運用成果も良くなります。

以上のことから、投資信託はインフレになった際、投資商品をしっかり選定していれば連動して運用成果を得られる見込みがあります。

株式投資

株式投資も投資信託と同じような考えが出来ます。

株式投資は、買ったときの価格よりも高い価格で売却できれば利益を得れます。

インフレで企業の業績が上がれば、株価も上がり儲けを出せる確率は上がります。

株式投資はハイリターンを望めますが、投資する株によってはハイリスクなものもあります。よって、インフレになり株で利益を上げるには、ある程度株について勉強したりする必要があります。

不動産投資

不動産投資は、物件に入居者を付けて長期安定的に家賃収入を得る手法と、売却益で儲ける方法の2つがあります。

家賃収入で資産形成する場合、大きく儲けることは難しいですが、ローリスクで長期安定的な収入が見込めます(※ただし、ローリスクで行うためには、物件の選定やローン借入条件など、押さえるべきポイントがいくつかあります。詳しくは以下の参照記事をご覧ください)。

一方、売却益で儲ける場合は、買った価格よりも高い価格で売却できた場合に利益を得れます。

インフレになった場合は、一般的に不動産価格は上がる傾向にあります。

物価が上がり、経済状況が良くなることで、不動産投資の人気が高まったり、マンションやアパートの販売価格が上がったり、といった要因から価格が上昇しやすいからです。

インフレよりも前に不動産を購入した方はインフレ後、価格が上昇し売却益を得られる可能性があります。

例えば、マンションを1,000万円で購入し、10年後2,000万円に価格が上昇すれば、売却して1,000万円の利益を得られます。

参照記事

売却益を目的にした不動産投資はおススメしません

以上のことから、不動産投資はインフレになった際に資産価値が上がるため、インフレ対策になると言われています。

しかし、不動産はインフレに強いと言っても、売却益を目的とした不動産投資はおススメしません。

なぜなら、必ずインフレになるかどうかわからないですし、またインフレになったとして必ず資産価値が上がるかどうかはわからないからです。場合によっては、資産価値が落ちる可能性もあります。不確定要素が多いため、売却益だけを目的にした不動産投資はリスクが高いです。

従って、基本的には家賃収入を安定的に得ることを目的にした、不動産投資をおススメします。その結果として、インフレになれば、家賃収入+売却益で利益を上げることも出来ます。

不動産投資は物件の選定さえ間違えなければ、比較的ローリスクで行えます。

売却益を目的とするのではなく、長期安定的に家賃収入を得る目的で始めることをおススメします。

大神 健志

大神 健志 私たちのお客様は、長期安定的な家賃収入を目的とした不動産投資を目的にしています。その結果として物件価格が上がり、売却して多くの利益を得ているお客様もいます。

まず物件の選定が重要になるので、詳しく話を聞きたい方はお気軽にご相談ください。

インフレになってもならなくても、安定的な収益を得れる不動産投資法を、問い合わせいただいた方限定にご提供します。