低リスクで資産を増やすにはどうすれば良いのでしょうか?

今は低金利の時代で、銀行にお金を預けていてもお金はほとんど増えません。ましてや、手数料を引かれれば、増えた利息分もすぐなくなり、逆に損をしてしまいます。

資産運用をして、少しでも低リスクで高いリターンを得たいけれど、どれを選べばよいかわからない方がほとんどだと思います。

今回は低リスクで、余剰資金で無理なく資産運用するための金融商品を5つご紹介します。

余剰資金で無理なく資産運用を始める

資産運用を始める上で、日常の生活に無理をしないのは原則です。

毎日の生活をしっかり送って、その上で確実に資産運用していくことが重要です。

そのため、資産運用を始めるには、毎月の収入の内、余剰資金を資産運用に充てて、実践していくことが良いです。

資産運用する上で重要となる事項

資産運用を始める上で、重要なことを以下、5つまとめました。

- できるだけ若い内にスタートすること

- どのような投資形態があるのか?

- 資産運用する上で重要な4つの考え方

- 投資先はどのような種類があるか?

- 投資先を決める

1.できるだけ若いうちにスタートする

若いうち(20代~)から資産運用を始めようという方は、以下2つのメリットがあります。

- 時間を味方につけられる

- 知識の積み上げが出来る

時間を味方につけられる

若いうちに時間を味方につけて、長期的に資産運用することのメリットは「資産が雪だるま式に増えていくこと」です。

具体的には、複利によって、資産が雪だるま式で増えていきます。

単利と複利

単利は、端的に説明すると投資した資産の元本に対して利息がつくことです。

複利は、支払われる利息を元本に組み入れて、これを新しい元本として再度運用していくことです。

言葉だけで説明されても難しいと思いますので、実際に計算して単利と複利についてご説明します。

年間金利2%、投資元本100万円、固定金利の三つの条件で単利と複利の計算を以下に示しました。

①単利計算

| 1年目の金利 100万円×2%=2万円

1年目の合計 100万円+2万円=102万円 |

| 2年目の金利 100万円×2%=2万円

2年目の合計 102万円+2万円=104万円 |

| 3年目の金利 100万円×2%=2万円

3年目の合計 104万円+2万円=106万円 |

前述したとおり、単利は投資元本(この場合だと100万円)に対して、利息が付いていきます(上記の例だと2万円)。

②複利計算

| 1年目の金利 100万円×2%=2万円

1年目の合計 100万円+2万円=102万円 (※一年目は単利と同じ) |

| 2年目の金利 102万円×2%=2.04万円

2年目の合計 102万円+2.04万円=104.04万円 |

| 3年目の金利 104.04万円×2%=2.08万円

3年目の合計 104.04万円+2.08万円=106.12万円 |

↑雪だるま式に資産が増えていく⛄

複利は元本+利息=2年目投資元本、というように、時間が経てばたつほど、資産が増えていく仕組みになっているのです。

知識の積み上げが出来る

若いうちから、資産運用の知識を学ぶことで、将来に向けて知識を積み上げていけます。

特に若いうちから始めれば、長期的に知識を積み上げられます。

60代から資産運用の勉強を始めるのと、20代から資産運用の勉強を始めるのとでは、学びの量や経験が異なるので、資産運用の成果に差が出てきます。

※いずれにしても、人生においては、「今日という日が最も若いので、いますぐ資産運用を始める」これが最良の答えとなります。

2.どのような投資形態があるのか?

資産運用する上で資産をどのように投資していくのか?投資形態には2つあります。

- 個人で勉強する

- 資産運用のコンサルタントに相談する

それぞれ解説します。

個人で勉強をする

個人で勉強して始めるのは、自分で決めて出来るので取り組みやすいです。

今は書店やネットで資産運用の本がたくさん販売されています。

書店にいけば必ず資産運用コーナーがあり、たくさんの本が並んでいます。有名なところだと「金持ち父さん貧乏父さん」「いちばんカンタン!資産運用の超入門書」などの書籍があります。

これから個人で勉強をしていくかたはまずは1冊、購入することから始めると良いと思います。

本から資産運用の考え方を学び、その後に具体的な投資商品を選んでいくと良いと思います。

資産運用のコンサルタントに相談する

資産運用のコンサルタントは私たちの身近にたくさんいらっしゃいます。

ファイナンシャルプランナー、保険、証券会社、銀行の窓口など、私たちの身近に相談する箇所はいくつかあります。

また、身近な方に金融の仕事をしている人が一人くらいはいるのではないでしょうか?

資産運用のコンサルタントに相談する際に注意するべきことがあります。それは、あなたが信用をしている人ではない限り、話を鵜呑みにしない。ということです。

資産運用のコンサルタントの中には、お客様のためにと、真摯に相談に乗ってくれる方もいれば、お客様のためにならなくても高いコミッション(営業報酬)でやる方も中にはいます。

そのため、もし高いコミッションを目的にコンサルをしてくる方なら、あなたの資産運用がうまくいくことではなくお金のためにするはずです。その結果役に立たない運用商品を薦められるということになりかねません。信用を置いている方からのコンサルなら良いと思いますが、全く知らないコンサルタントから話を聞いて、資産運用を始めるのはリスクが高いです。

全く知らないコンサルタントから資産運用の話を聞く場合は、まずは参考程度に話を聞きましょう。

3.資産運用を行う上で重要な3つの考え方

余剰資金で資産運用を行う上で、重要な考えは3つあります。

- 短期的ではなく、長期的な目線で考える

- 分散投資をする

- 投資対効果を意識する

短期的ではなく、長期的な目線で考える

余剰資金で資産運用を始めるにあたって、1~2年以内の短期的ではなく、10~20~30年と長期的な資産運用を行うのが良いです。

それは、最初から短期的な利益を目的とした投資はリスクが高く、どうしても確実なリターンを得るのが難しいからです。

長期的な投資で時間を味方にした投資を選択することで、資産を有効に築いていくことができます。

詳しい投資商品については後述していきます。

分散投資をする

分散投資とは、一つの運用対象に絞って資産運用をしない。投資先をいくつかに分ける投資のことです。

分散投資をすることの最も大きなメリットは「リスクを軽減できる」ことにあります。

例えば、現在所有している資産を100%株式で所有しているとしましょう。

その場合もし、投資先の会社が倒産したら株券は紙切れとなってしまい、資産が一気にふき飛ぶことになります。

一方で、資産を預金、投資信託、マンション経営などいくつかに分けておくことで、リスクを軽減することができるのです。何かしらの事情があって、いずれにかの資産が目減りすることがあっても、他の資産があるから全体としてリスクをカバーできるわけです。

資産を分散投資して、リスクを軽減しながら資産運用を行うことをお薦めします。

投資対効果を意識する

「投資した資金に対して、いくら利益を上げることが出来たのか?」つまり投資対効果を意識することは重要です。なぜなら、資産運用の目的はプラスの利益を上げていくことだからです。

これは極めて当たり前のことでありますが、とても重要な考え方です。

例えばマンション経営では、最終的に利益が確定するのは、物件を売却したその時になります。初期投資で入れた資金に対して、最終的に物件を売却した出口。そこまでのトータルで見たときに、「いくらプラスの利益が出たのか?」この投資対効果の考えです。

結果的に赤字を出してしまえば全く意味がありません。最終的に利益がプラスになることで資産運用の目的が果たされます。

また別の投資先で考えると、保険では返戻率という言葉を使って、投資対効果を表しています。

どの投資先で資産運用するにしても、投資対効果はしっかり意識しておきましょう。

リスクとリターンは比例関係

次に、リスクとリターンの考え方についてご説明します。

金融商品にはそれぞれ、固有のリスクとリターンがあります。

基本的に、高リスクな商品は高リターンを見込めて、リスクが低い商品ほど、得られるリターンを低いです。

リスクとリターンは比例関係にあることを理解しておきましょう。

以下低リスクで行える、5つの資産運用商品をご説明していきます。

比較的低リスクな5つの資産運用商品

冒頭でも説明したように、低リスクな資産運用の商品は、リターンは大きくないものの、コツコツ確実に資産を増やし続けていけるので、資産運用の経験が浅い方にとっては非常に始めやすいものです。

以下に、比較的低リスクな資産運用を5つご紹介します。

- 定期預金

- 国債

- 保険

- 投資信託

- マンション経営

それぞれの金融商品の概要、メリットとデメリット、リスクの説明します。

1.定期預金

預金はわずかながらではありますが、複利でお金が増えていきます。預金には、普通預金と定期預金があります。普通預金の金利は0.001%程、定期預金は0.01%程です。

メリット1:普通預金と比べて金利が高い

定期預金のメリットは、元本を保証し、普通預金と比べて高い金利で利息を得れることです。100万円あずけて、普通預金0.001%であれば、10円、定期預金0.01%であれば100円の利息です。

微々たる差ですが、普通預金と比べて高い金利で利息を得ることが出来ます。

メリット2:流動性が高い

定期預金は、1ヶ月、3ヶ月、6ヶ月、1年など期間を定めて、その期間を終えて満期金を受け取ります。しかし、もし仮に途中解約をするとなっても、基本的には即日で元本が戻されますので、流動性は高いといえます。

デメリット・リスク1:金利が低い

デメリットは、他の金融商品と比べて、金利が低いことです。前述したとおり、定期預金の金利は0.01%程です。

普通預金と比べれば高いですが、他の金融商品と比べて金利が低い点がデメリットです。

デメリット・リスク2:インフレに対応していない

今、日本銀行は物価上昇率2%を目標に掲げて金融政策を実施しています。

現在は、物価上昇率2%の大きな成果は出ていませんが、今後物価が上昇し、インフレが進めば所有している現金は相対的に目減りしてしまいます。

例えば、1,000万円を所有していて、20年間、インフレ率が年に1%上昇した場合、投資対象の収益率の違いによる運用実績は以下となります。

| 投資資産 | 1,000万円 | ||

| 投資期間 | 20年間 | ||

| インフレ率 | 1.0%/年上昇 | ||

| 投資対象の収益率 | 4.0%/年 | 1.0%/年 | 0.001%/年 |

| 実質価値 | 1,440万円 | 1,000万円 | 約800万円 |

以上のことより、1,000万円預金して、インフレ率1%/年で上昇した場合に、実質価値は約800万円となり目減りしてしまいます。

デメリット・リスク3:金融機関の破綻

預金しておけば安全。と思われている方も中にはいるかもしれません。

しかし万が一、銀行が破綻した場合は、預金の1,000万円とその利息までは保護の対象ですが、それ以上の資産は保証されません。経営状態が悪い金融機関に1,000万円以上の資産を預けている場合には、注意が必要です。

2.国債

国債は、国が発行している債券のことです。国が買い手からお金を借りて、そこに利息を付けて買い手に返すことで、買い手は資産を増やすことが出来ます。

通常は、年に2回利息を得ることができ、満期を迎えると、借りていたお金を全額戻されます。国債を購入するときは、直接、国から買うわけではなく、銀行や証券会社を通じて買います。

メリット1:定期預金と比べて金利が高い

普通預金や定期預金と比べて、金利が高い点がメリットです。現在の国債の金利は、固定金利で0.05%、変動金利で0.09%となっています。

デメリット・リスク1:流動性が低い(購入後1年以内)

国債を購入後、最低1年は途中換金が出来ません。1年間は途中換金が出来ない点はデメリットです。

デメリット・リスク2:信用力の低い国の国債はリスクが高い

前述したように信用力の低い国の国債は、金利は高くなりリターンを望めますが、その分デフォルト(債務不履行)となる可能性があります。

リスクが低い投資を考えた場合に、信用力の低い国の国債の購入は控えましょう。

3.保険

保険には、掛け捨て型、貯蓄型があります。ここで挙げるのは貯蓄型の保険です。

貯蓄型の保険は、毎月保険料を積み立てて、満期を迎えたら満期金を受け取れる貯蓄機能と、保険加入者が万が一亡くなった場合に保険金がおりる保険機能の2つを持っています。

貯蓄型の保険には、養老保険、終身保険、個人年金保険の3種類があります。20~30年それ以上の期間を経て、利率を得ることが出来ます。

(※資産運用で保険を考える場合は当サイトをご参考ください。参考:資産運用として保険は役に立つのか?徹底的に調べました)

メリット1:預金と比べて利率が高い

保険のメリットは、定期預金や国債と比べて利率が高いことです。保険商品によって異なりますが、投資をして100数%~130%程の返戻率で運用出来ます。

※返戻率とは、保険の運用で用いる利率のことです。

メリット2:補償機能がある

投資が目的ではありますが、貯蓄型の保険には補償機能も有ります。

例えば、1,000万円の終身保険に加入し、積立を行っていた場合。加入して翌年に万が一亡くなってしまった場合に、1,000万円の保険金を受取人に残すことが出来ます。

※終身保険とは、一生涯の保障が付き、尚且つ貯蓄機能も兼ね備えた保険です。

デメリット・リスク1:短期で解約すると元本割れする

貯蓄型の保険は中長期的に資産を増やす目的で加入するものです。そのため、一部商品を除き、10~20年以内に解約をすると元本割れをします。

デメリット・リスク2:金融情勢の変化によって返戻率が下がる場合がある

上記で説明したマイナス金利政策のように、金融情勢の変化によって、保険会社の運用実績が悪くなり貯蓄型商品の利率が低くなる場合もあります。

デメリット・リスク3:外貨建て保険、変額保険はリスクがある

外貨で運用する外貨建て保険や、保険料の一部を株式や債券に投資をする変額保険は、為替の影響や、投資先の運用実績によって解約返戻金が減るリスクがあります。

外貨建て保険で考えると、1ドル=100円で、解約返戻金が50,000ドル=500万円だった時に、1ドル=90円に為替変動した場合、450万円になる場合があります。解約返戻金が500万円から450万円となり、50万円の損失となります。

変額保険の運用は、投資信託の運用の仕組みと基本的には同じです。投資先の株価が下がったり、債券の利回りが低下すれば、解約返戻金が減る場合があります。

4.投資信託

投資信託は、毎月支払った積立金を運用の専門家が株式や債券などに投資をして、その利益を投資家に還元する仕組みです。

投資信託は、一つの銘柄だけに投資をするのではなく複数銘柄に投資します。

今は、投資信託の中で確定拠出年金やNISA、積立NISAが人気を集めています。

確定拠出年金のメリット・デメリットは以下の通りです。

確定拠出年金のメリット

- 掛け金が全額所得控除になる

- 還付金を受け取れる

- 運用益が非課税になる

- 他の金融商品と比べて、運用費用が低い

- 掛け金の見直しが出来る

確定拠出年金のデメリット・リスク

- 原則60歳まで資産を受け取ることが出来ない

- 運用実績次第では、損が出る場合がある

NISAのメリット・デメリットは以下の通りです。

NISAのメリット

- 年間120万円までの投資で得た利益や配当金・分配金は、全額非課税になる

- 資金はいつでも引き出せる

NISAのデメリット・リスク

- 所得控除の対象とならない

- 運用期間は5年間(最長10年間)

- 運用実績次第では、損が出る場合がある

積立NISAのメリット・デメリットは以下の通りです。

積立NISAのメリット

- 年間40万円までの投資で得た利益や配当金・分配金は、全額非課税になる

- 資金はいつでも引き出せる

積立NISAのデメリット・リスク

- 所得控除の対象とならない

- 運用期間は20年間

- 運用実績次第では、損が出る場合がある

投資信託のメリット、デメリット・リスクをまとめました。

投資信託のメリット1:少額の資金でスタート出来る

投資信託は少額の資金から始めることが出来ます。毎月数百円~積立出来る商品もあるので、手軽に始めることが出来ます。

投資信託のメリット2:特別な知識が必要ない

投資信託は専門家が投資先を決めて運用しているので、投資期間中に、投資先を選んだり詳しい知識は必要ありません。

投資信託のメリット3:分散投資

投資信託は一つの銘柄に投資するわけではありません。日本の株式や債券、海外の株式や債券など、様々な銘柄に分散して投資しています。

複数銘柄に投資をしているので、リスクを分散することが出来ます。

リスク・デメリット1:信託報酬を支払う

投資信託は、専門家に運用を任せるので、投資をしている間信託報酬をずっと支払うことになります。

リスク・デメリット2:リスクが高い商品と低い商品がある

投資信託の商品の中には、リスクが高い商品と低い商品があります。

債券や国債、金融機関などある程度安定している、複数銘柄に投資している場合はリスクを低く運用出来ます。(※最近ではスルガ銀行のように、銀行が不正を働き株価が大きく下がった例もあります。)

一方、ベンチャー企業や海外の株式など、比較的リスクが高い銘柄を集めた投資信託もあります。

5.マンション経営(不動産投資)

マンション経営は、マンションを購入し、人に貸して家賃収入を得ることで資産を増やしていきます。

また、買った価格よりも高い価格で売れた場合は、売却利益を得れます。

マンション経営は、物件の選択とローンの借入、賃貸管理会社選びを間違えなければ、限りなく低リスクで実践できます。

物件の選択、ローンの借入、賃貸管理会社選びに関しては当サイトの記事を参照ください。

- 物件の選択

- ローンの借入

- 賃貸管理会社選び

参照記事:

- 中古マンション経営成功の5つの条件(物件の選択)

- 不動産投資ローンで知るべき融資条件と重要ポイント(ローンの借入)

- 信用できる不動産業者の選び方(賃貸管理会社選び)

メリット1:長期安定収入を得れる

マンション経営のメリットは、長期安定収入を得られることです。

入居者が継続的に付く需要のある物件であれば、空室や家賃の下落も抑えられ、長期的に安定収入を得れます。

メリット2:年金対策となる

家賃収入が将来老後の年金対策となります。

例えば、家賃収入8万円の中古ワンルームマンションを3室所有している場合に老後、24万円の家賃収入が得られ、年金対策となります。

メリット3:預金しておくよりも高い利回りを得れる

預金しておくよりも高い利回りを得れます。

300万円を預金していた場合と、中古ワンルームマンション経営に300万円投資した場合の利回りの違いを以下に示しました。

中古ワンルームマンション経営を実践した際の条件は以下の通りです。

| 物件 | 中古ワンルームマンション |

| 物件エリア | 都心部 |

| 築年数 | 12年 |

| 物件価格 | 20,000,000円 |

| 頭金 | 2,400,000円 |

| 諸費用 | 600,000円 |

| ローン借入期間 | 35年 |

| 年間キャッシュフロー | 218,040円 |

中古ワンルームマンション経営と預金を比較

| 10年後 | 15年後 | 20年後 | |

| 中古ワンルームマンション経営 | 2,180,400円 | 3,270,600円 | 4,360,800円 |

| 預金(300万円) | 240円 | 360円 | 480円 |

| 収益差 | 9,085倍 | ||

上記の結果から、300万円を預金するか、中古ワンルームマンション経営に投資するかの違いで、収益差は約9,000倍になります。

同じ資産を所有しているときに、預金しておくよりもマンション経営(中古ワンルームマンション経営)をした方が、圧倒的に高い利回りを得られます。

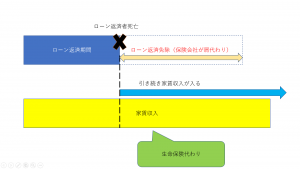

メリット4:生命保険の代わりになる

投資用ローンを借入する場合は、団体信用生命保険への加入が条件になります。

団体信用生命保険に加入し、もし万が一、契約者が死亡や高度障害となった場合には、オーナーに変わって保険会社が残りのローン残高を完済してくれます。

ローンが完済し、遺族はローンが無いマンションを所有し、家賃収入が生命保険の代わりとなります。

図1.団体信用生命保険・保険会社がローン完済

メリット5:相続税対策になる

マンション経営は相続税対策にもなります。

1,000万円の中古ワンルームマンション(建物価格:600万円、土地価格:400万円)を相続した場合と、現金1,000万円を相続した場合から相続税の課税対象額を比較します。

1,000万円の中古ワンルームマンションを相続した場合

まず、建物と土地に分けて課税対象額を計算し、最終的に合算をします。

建物の課税対象額

土地の課税対象額

建物+土地の課税対象額

以上の計算結果から、課税対象額が1,000万円から341万円まで圧縮されました。

現金1,000万円を相続した場合には、1,000万円が課税対象額になりますので、マンション経営は相続税対策となります。

メリット6:特別なスキルは必要ない

マンション経営を始める人は本業の仕事がある方が多く、物件の管理を賃貸管理会社に任せる方がほとんどです。

そのため、物件を管理するスキルやノウハウを持つ必要はなく、マンション経営初心者の方でも実践できます。

リスク・デメリット1:空室のリスクがある

マンション経営は家賃収入を得て、資産を形成していく投資ですので、空室は最も大きなリスクになります。

物件が駅から歩いて遠い立地条件であったり、周辺施設の利便性が悪いと空室に困ることになります。

上記で挙げた物件の選択、賃貸管理会社選びを間違えなければ、空室のリスクは限りなく抑えることが出来ます。

※空室を抑え、マンション経営を成功させる条件は、当サイトの記事で詳しく説明していますので一度参照ください。

参照記事:

リスク・デメリット2:設備劣化のリスクがある

部屋内部の設備は経年劣化とともに、故障や不具合が生じます。

設備はエアコンやガス給湯器、IHコンロなどさまざまありますが、大体10~15年で機器の不具合や故障が発生します。

そのため中古マンションを購入する場合は、事前に部屋内部の設備をいつ交換したか?確認をしましょう。

リスク・デメリット3:金利上昇のリスクがある

金利が上昇すれば、その分ローン返済額が増えます。

今は低金利で、弊社で提携している投資用ローンの金利は、1%台~2%台となっています。

バブル期には、7%を超える金利だったので、比べても低金利であることがわかります。

将来的には、投資用ローンの金利が上昇する可能性もあるので、金利上昇のリスクも念頭に入れましょう。

リスク・デメリット4:他の投資商品と比較して流動性が低い

デメリットは、現金化に時間がかかるということです。

不動産は、相場商品で高額なので、適正価格で売却するには時間がかかります。

したがって、定期預金や保険、投資信託など他の投資商品と比べて、流動性が低く、現金化が遅いことがデメリットとなります。

定期預金のように即日に現金化するのは厳しいですが、場合によっては1~2週間以内に現金化できるケースもあります。

番外編・株式投資

株式投資は企業の株を購入し、株価の値上がりによって、株を売却し利益を得る投資です。

最近注目されたのは、メルカリの東証マザーズ市場への上場です。2018年の6月にメルカリは上場し、上場初日から時価総額が約6,500億円、東証マザーズ市場で時価総額で首位となりました。

当初、投資家の人気が集まり、公開価格は3,000円でしたが、初日で1,800円上回る、4,800円まで上がりました。

このように、株式投資は投資家の買いが集まると株価が上がり、投資家が売りに走ると株価は下落する傾向にあります。

(※一つ例を挙げると、今スルガ銀行の不正融資問題で、株価は大暴落しています。1年前の株価は2,000円台であったのが、現在は500円台にまで下落し、株価が約8割下落しています。)

メリット1:大きな利益を上げれる

株価が当初より大きく値上がりし、そのタイミングで株を売れば、その分の売却益を得ることが出来ます。

メリット2:株主優待を受けれる

株主優待制度とは、上場企業が一定数以上の株を保有する株主に対し、自社製品や割引券などのサービスを提供する制度です。

例えば、鉄道会社の優待券は新幹線代が安くなったり、食品メーカーであれば、食材の詰め合わせセットをもらうことが出来ます。

デメリット:大きく損失を被る可能性がある

株価が下がった時に大きく損をする場合があります。前述したスルガ銀行の問題であれば、株価の値下がりから、損が出てしまいます。

番外編・FX(為替投資)

FXは、外貨を買って両替することで利益を得る投資です。円高の時に買って、円安の時に売れば儲けが出ます。一方、円安の時に買って、円高の時に売れば損失となります。

例えば、1ドル=100円で、10万円で1,000ドル買い、1ドル=110円になれば11万円となり、1万円儲かったことになります。

一方、円高で1ドル=90円で9万円になると、1万円の損失となります。

メリット1:レバレッジをかけれる

FXはレバレッジを効かせて、少額の資金で大きな取引収益を得ることが可能です。最大25倍までのレバレッジを効かせれます。

メリット2:リスクはあるが大きなリターンを望める

レバレッジをかけることによって大きなリターンを望めます。

例えば、1万円をかけて25万円の取引をしたときに、1ドル=100円→1ドル=104円と為替が動けば、25万円×4%=1万円、1万円の利益を得たことになります。

リスク・デメリット:リスクが大きい

一方、1ドル=100円→1ドル=96円と為替が動けば、25万円×(-4%)=-1万円、と1万円の損失となってしまいます。

この場合、1万円投資をして1万円損をしたことになり、元金が0円になります。

リスクは大きいと言えるでしょう。

低リスクな投資ならマンション経営がおススメ

今、リスクが低い投資を始めようと思う方にはマンション経営をおススメします。

その理由は2つあります。

- 今は低金利であること

- 早くマンション経営を始めることで、資産形成が早まること

1.今は低金利であること

前述した通りですが、今は史上空前の低金利時代です。

バブル期には、投資用ローンの金利は7~9%と非常に高い金利となっていました。弊社で提携しているローン金利は、1.0%台~2.0%台となっています。

低金利の今、ローン借入をしてマンション経営を実施することで、リスクが低い投資になります。

2.早くマンション経営を始めることで、資産形成が早まること

マンション経営を早く始めることで、資産形成も早くなります。

例えば、30歳と40歳でマンション経営をスタートさせるケースを考えていきます。

以下の条件で30歳から中古ワンルームマンション経営を始めた方の例をご確認ください。

【物件条件】

| 年齢 | 30歳 |

| 物件 | 中古ワンルームマンション |

| 物件エリア | 都心部 |

| 築年数 | 12年 |

| 物件価格 | 20,000,000円 |

| 諸費用 | 600,000円 |

【購入条件】

| 自己資金 | 600,000円 |

| ローン借入 | 20,000,000円 |

| 借入金利 | 1.992% |

| 借入期間 | 35年 |

| ローン返済額 | 66,200円 |

| ローン返済総額 | 27,791,600円 |

※業者自ら売主となる場合は、手付金を販売価格の10%以内に留めて下さい。

【収支条件】

| 家賃収入 | 90,500円 |

| 管理費 | 7,800円 |

| 修繕積立金 | 6,300円 |

| 管理代行費 | 3,300円 |

| 毎月手取り | 6,900円 |

| 固定資産税(年間) | 59,000円 |

| 年間手取り | 23,800円 |

| 表面利回り | 5.43% |

| 実質利回り | 4.39% |

上記条件で、マンション経営をスタートさせ、10年後、40歳での資産状況と40歳から同じ条件でマンション経営をスタートさせた場合を比較します。

| 年齢 | 40歳(10年間マンション経営を実施) | → | 40歳(マンション経営スタート) |

| 手取り家賃収入

(目に見える資産拡大額) |

238,000円 | 0 | |

| 元本返済

(目に見えない資産拡大額) |

4,374,000円 | 0円 | |

| 純資産 | 4,612,000円 | 0円 |

※10年間、元本を返済していることでローンの無いマンションの資産が拡大している

※純資産は、元本返済と手取り家賃収入を合算して計算

【純資産】

以上のことより、30歳からマンション経営をスタートさせるのと、40歳からマンション経営をスタートさせるのでは、10年間で資産に約461万円の差が生まれます。

マンション経営を早くスタートすることで、より早く資産を拡大することが出来ます。

融資条件が良い

投資用ローンの完済年齢が79歳なので、より早い時期にローンを組んでマンション経営をスタートさせることが効果的です。

最長35年ローン、ローン完済年齢が79歳を考えると、25歳位~50歳以下がローンを組むには望ましいです。

年齢が高くなればローン年数が短くなり、毎月の返済額の負担が増えていきます。

出来るだけ早くローンを組めば、長くローンを組め、ランニングコストを抑えることが出来ます。

※投資用ローンの融資条件については、当サイトの記事を参照ください。

参照記事:

大神 健志

大神 健志 弊社は、中古のワンルームマンション投資のプロフェッショナルです。ローリスクで長期安定的に成果を挙げているお客様はたくさんいます。

資産運用、低リスクでマンション経営にご興味がある方は、お気軽にお問い合わせください。