Youtube「達仁.com」をスタートしてから、これからマンション経営を始めたいというご相談を数多く頂いています。

そこで今回は、

・そもそもマンション経営とは何なのか

・どんなメリットがあるのか

・成功するマンション経営の条件は

など、基本から学べる内容をお伝えします。

※こちらのブログは、動画でもご覧になられます。併せてご確認ください。

基本:マンション経営とは?

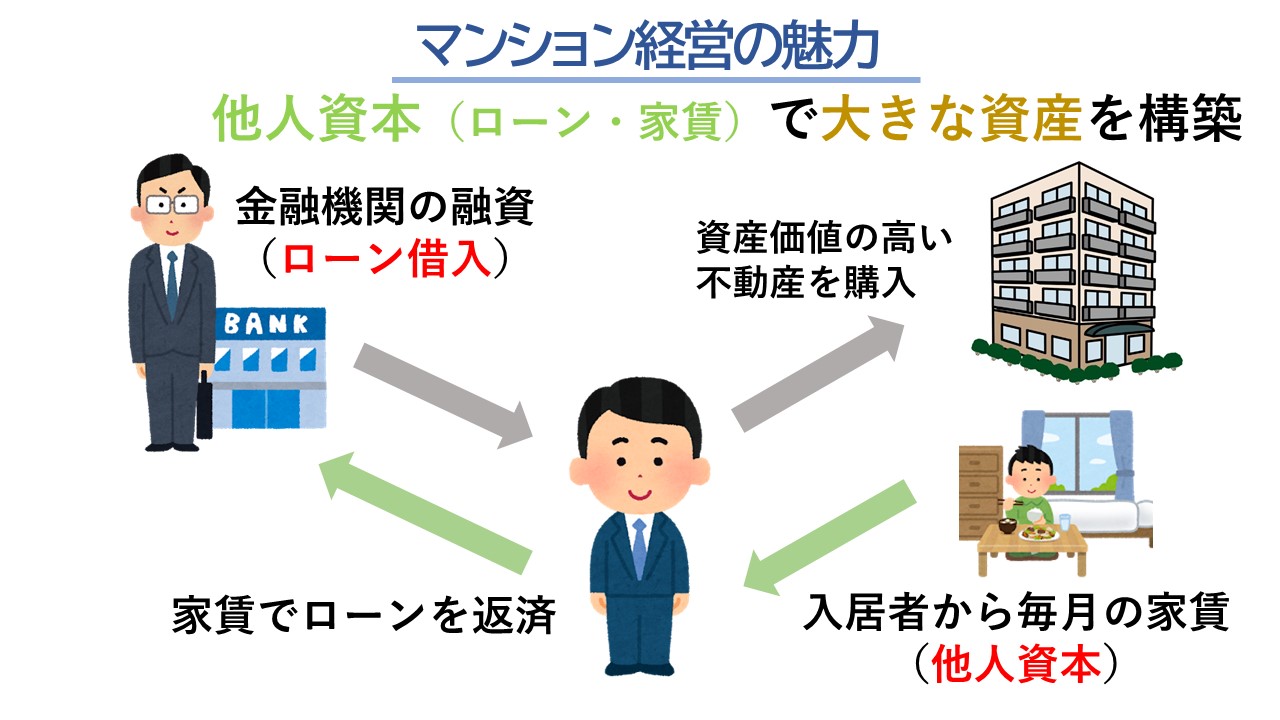

マンション経営とは、購入した物件を第三者に貸し、家賃収入を得ることです。

世の中には様々な金融商品があります。例えば株、投資信託、金、FX、仮想通貨など、皆さん一度は聞いたことがありますよね。マンション経営も金融商品の中の一つと言われています。

マンション経営はこれらの金融商品の中で、他人資本=第三者のお金で自分の資産形成ができる唯一の資産運用と言われています。

マンション経営の目的=メリットは何か?

ところで、マンション経営の相談を受ける時、皆さんよくご質問を頂くのが、「どの物件がいいのでしょうか?」という、物件そのもの=やり方の話です。

もちろん物件は大事ですが、

・そもそも何のためにマンション経営をするのか

・マンション経営をすることによって将来何が得られるのか

という自分にとってのメリットを理解することが非常に大事なのです。

そこで、私が考えるマンション経営には7つのメリットがあります。

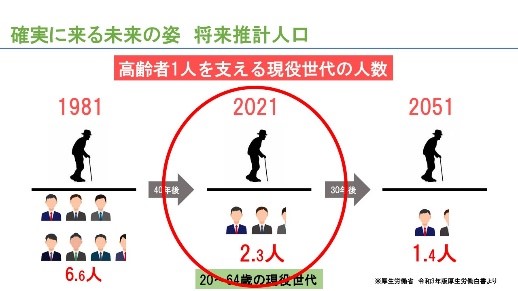

1、年金対策

記憶に新しい「老後2,000万円問題」。51ページに及ぶ報告書の内容は端的に言うと、「老後の年金だけでは生活できないので、足りない分は自分で何とかしてね」と国が公に認めてしまったのです。これには各方面から猛烈な批判が出ましたが、事実現在の年金システム(賦課方式)では少子高齢化の進展で維持することが更に難しくなると思われます。

貰える年金額は現在よりも少なくなることは確実で、いずれにしても“自助努力”で資産形成をすることが必須です。

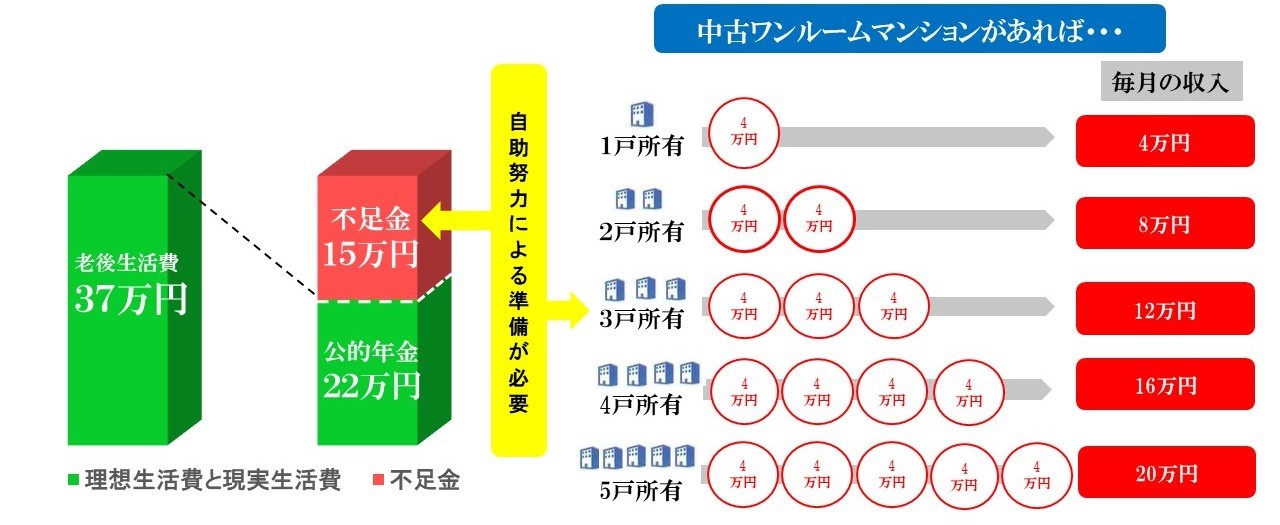

生命保険文化センターの調査によると、平均的な老後世帯でゆとりある生活を送るとなると毎月約37万円が必要となるのに対し、15万円が不足すると試算されています。

仮に福岡の物件で、毎月手取り4万円の家賃が入るワンルームマンションを4件所有すると、4万円×4件=16万円となり、不足金額を補うことが出来るのです。

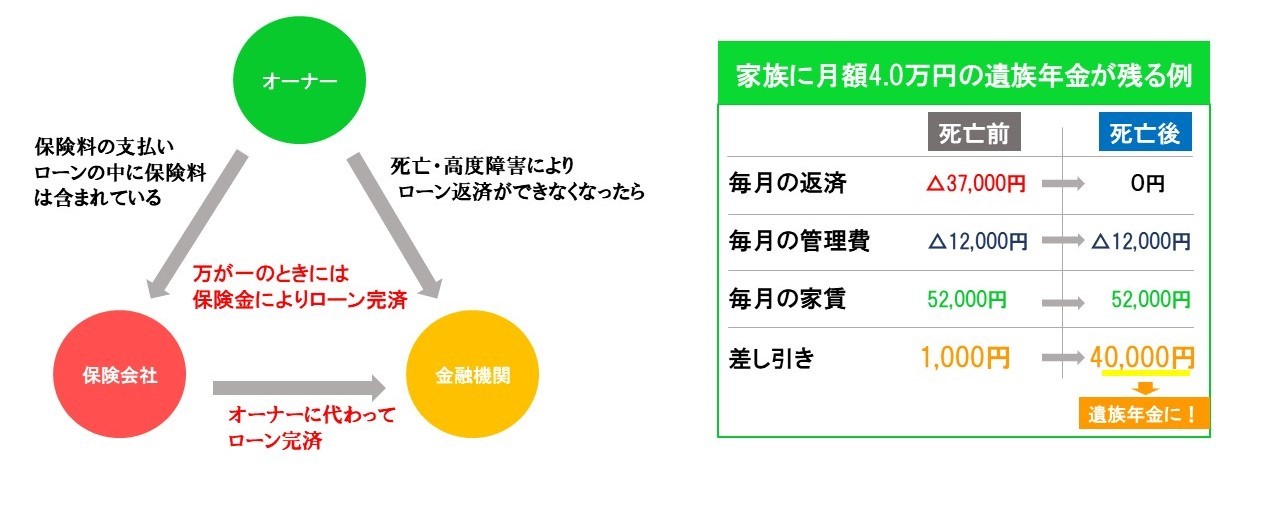

2、生命保険対策

物件をローンで購入すると、「団体信用生命保険」に加入します。これは万が一死亡や高度障害状態になった場合ローンが0になり、遺された家族に借金のないマンションが残り、毎月の家賃収入が入ることになります。もちろん手放したい場合は売却してもよく、まとまった現金にすることも可能です。

3、レバレッジ効果

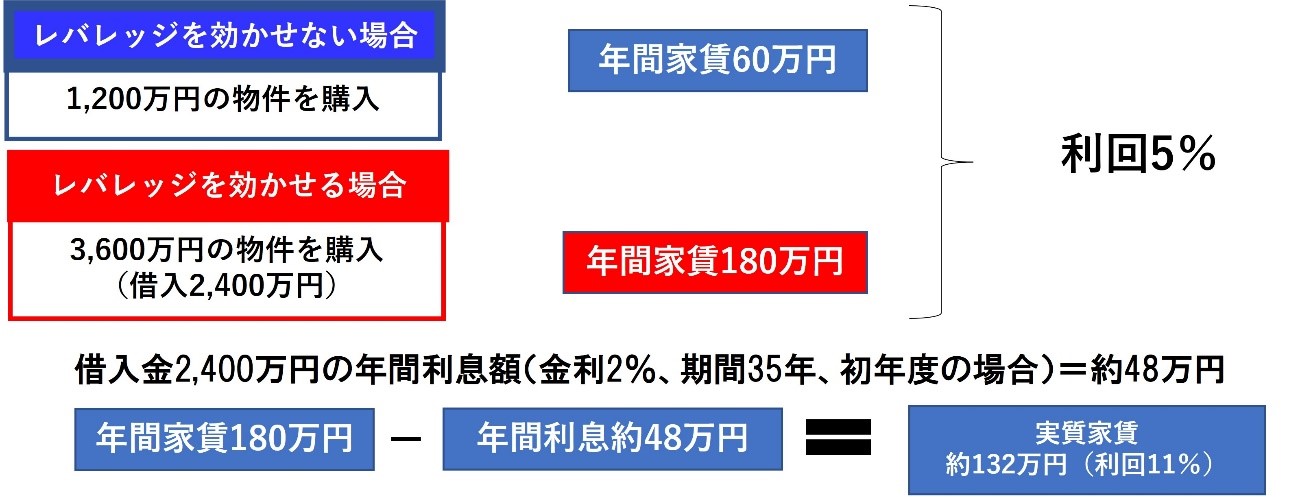

レバレッジ効果とは「テコの原理」のことです。小さな力で大きな力を生み出すということ。

マンション経営でもこのレバレッジ効果を使うことができます。

例えば、1,200万円の自己資金があったとします。その1,200万円で、年間60万円の家賃収入があるワンルームマンションを購入したとすると、利回りは5%です。

しかし、1,200万円を頭金として、年間180万円の家賃収入がある3,600万円の物件3戸(借入2,400万円)を購入したとします。見た目の利回りは同じ5%ですが、収益は3倍になっています。これがレバレッジ効果であり、同じ資金で多くのワンルームマンションを購入できるのです。

レバレッジを効かせない場合に比べ、借入利息を支払ったあとでも、約72万円の収益増となります。また、自己資金1,200万円に対して約132万円の収益ということになるので、自己資金利回りは11%です。投資効率に対して、「2.2倍(132万÷60万)のレバレッジを効かせた」ということになります。

4、節税効果

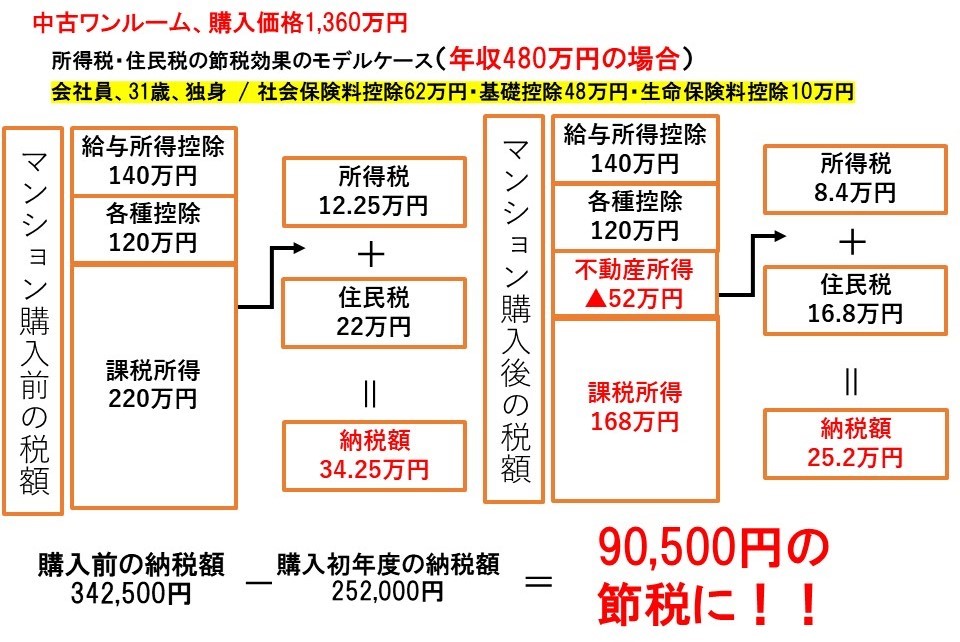

マンション経営をスタートすると毎年確定申告をします。その際、1年間にかかったマンション経営に関する費用(管理費、修繕費など)を経費とみなすこと出来、所得税・住民税が安くなる可能性があります。下記の例でイメージを掴んでみてください(物件、年収家族構成などによって節税額が異なりますので、詳細はお問合せ下さい)。

5、手堅い金融商品

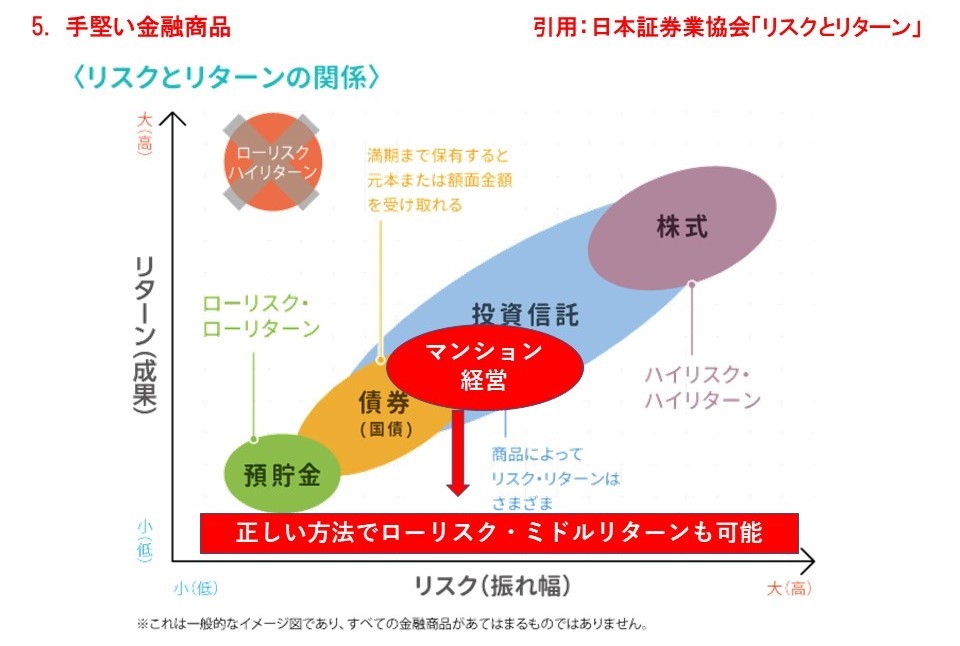

資産運用には様々な商品があります。以下、代表的なものです。

【預貯金】 ローリスク・ローリターン

メリット 元本割れがない、万が一金融機関が破綻したとしても元本保証される(1,000万円まで)

デメリット 普通預金0.001%、普通定期預金0.01%と利率が低く、ほとんど増えない

【国債】 ローリスク・ローリターン

メリット 国が発行主体のため、特に先進国ほどデフォルトリスクが低い、元本割れしない

デメリット 現在の利率が0.01%と、ほとんど増えない

【投資信託】 ミドルリスク・ミドルリターン(商品による)

メリット 10,000円といった少額からできる、分散投資でリスクを抑えられる、専門家(ファンドマネージャー)が運用してくれる、投資できる商品の種類が豊富である

デメリット 少額だとリターンが少ない、元本保証がない

【株式】 ハイリスク・ハイリターン

メリット 購入時より株価が上がり売却すれば大きな利益を得ることができる(キャピタルゲイン)、保有し続けると配当金が受け取れる(インカムゲイン)、株主優待が受けられる

デメリット 逆に下がれば損失が大きくなる、元本保証がない

他にもFX、金、先物取引など多くの商品がありますが、上記を含むほとんどの商品が世界・日本経済や天変地異・政変など、私たちではコントロールできない事情で乱高下することは歴史が証明しており、大きな損害を被ることも大げさではありません。

その点マンション経営は「ミドルリスク・ミドルリターン」と言われ、正しい知識・正しい物件を選びさえすれば、ローリスク・ミドルリターンにすることも可能なのです。

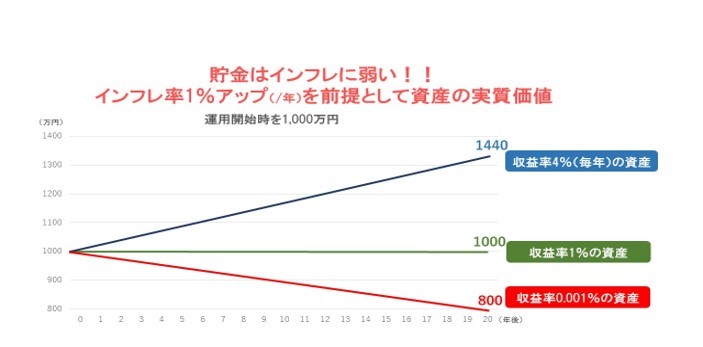

6、インフレ対策

今まさにインフレという言葉を毎日のように聞きますが、インフレとは、「社会的にモノの値段が上昇する」状態のことを指します。

“モノ”であるマンションは、インフレに伴い資産価値が上がっていく傾向にあります。

インフレになりモノの価値が上昇すると、反対にお金の価値は目減りします。

例えば、仮に1年間のインフレ率が1%、現金1,000万円を銀行口座に20年間そのまま預けたとします。すると、下図のように現金の価値は800万円に目減りしてしまうのです。

一般的にインフレ対策とは、このような資産の目減りを防ぐことです。

その点、モノ(現物資産)でである不動産はインフレが起きれば資産価値(値段)が上がるので、インフレ対策に有効な手段となるのです。

7、相続対策

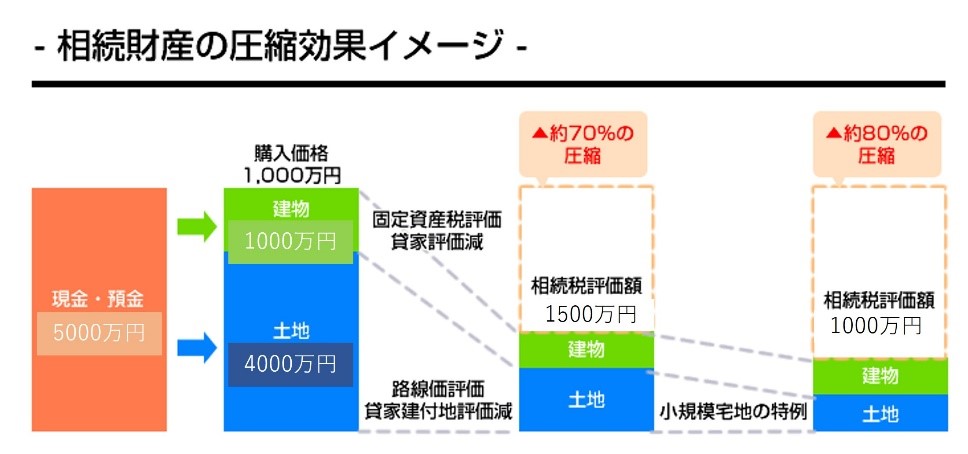

財産をご家族に遺す時、現金よりも同じ価値のあるマンションで持っていれば、相続税が安くなる効果があります。

以上に上げたこの7つの中から、自分に当てはまるマンション経営のメリットを明確にした上で取り組みましょう。

以上に上げたこの7つの中から、自分に当てはまるマンション経営の目的(メリット)を明確にした上で取り組みましょう。

マンション経営のリスクをどう抑えるか?

どんな金融商品にもリスクはあり、マンション経営も同様です。

リスクにも7つあります。

1、空室リスク

退去後、長期間新しい入居者が決まらず家賃収入が入ってこない状態が続くリスク

2、物件価格リスク

購入した時より物件価格=資産価値が下がってしまうリスク。もし購入後に何かの事情で売却したいと思った時、ローンの残債よりも売れる金額のほうが低い状態のことを言います。

3、家賃下落リスク

時間が経つに連れ家賃が下がっていき、手取りが減ってしまうリスク

4、建物老朽化リスク

マンションは“モノ”なので、古くなるとどうなるのか?という不安のこと

5、自然災害リスク

特に地震が起きた時のリスク

6、家賃滞納リスク

入居者から、家賃を払ってもらえない(滞納)リスク

7、金利上昇リスク

ローンで購入した場合、当初よりも金利が上がり、毎月の返済金額が増えてしまうリスク

このように、マンション経営にもリスクが存在します。

これを読むと不安に思った方もいると思いますが、それほど大きな心配をする必要はありません。

別の記事で詳細をお伝えしますが、このリスクを出来るだけ低く抑えるために正しい考え方・選び方があるのです。

マンション経営・不動産投資の種類

マンション経営は区分、1棟に分かれます。

区分とは、あるマンションを1部屋単位で購入することです。

例えば30部屋あるマンションであれば、簡単にいうと1部屋ごとに所有者が違うマンションのことです。

1棟とは、建っている土地も含め、そのマンションそのものを1人のオーナーで所有する形のことです。

区分のメリットデメリット

・1部屋単位で購入できるので、比較的購入しやすい

・1棟に比べて、大きな家賃収入を作るのに時間がかかる

1棟のメリットデメリット

・数室~数十室を所有できるので、1物件で大きな家賃収入を作りやすい

・土地付きなので、将来的な出口戦略も描きやすい

・購入するためには、数千万~億単位の借り入れが必要になり、ある程度の自己資金と属性が必要になる。

どちらが正しいという正解はありませんが、筆者は区分を強くお勧めしています。

その理由は、リスクを分散できるということです。

1棟の場合だと、例えばある部屋で事件事故などが起きた場合、物件居住者や近隣の方から敬遠され、全体の資産価値が落ちる可能性が高くなります。また、万が一地震や火災等が起きた場合も同様です。

投資の世界には「卵は一つの籠に盛るな」という有名な言葉があります。

万が一の場合に備えて、リスクは分散しておくことが無難です。

例えば5室購入したいと思えば、区分だと別々のマンションに1部屋ずつ、エリアを分けることが可能になります。

マンション経営の始め方

マンション経営の目標設定と戦略の重要性

目的を明確にする必要があるとお伝えしましたが、次に重要なのはその目的を果たすための目標を設定することです。

マンション経営の目的がじぶん年金をつくることだったとします。

その場合、ローン完済後に毎月ほしい家賃収入の金額は皆さんそれぞれ違うはずです。Aさんは20万円で十分、Bさんは最低50万円ほしい、そんな具合です。

またその目標金額をいつまでに達成したいのか?期限を決めることも大切です。

仮にローン完済が80歳だったとして、そこから毎月50万円入ってきたとしたらどう思われますか?出来れば定年退職後、65歳の時点から貰えたほうが嬉しいですよね。自分自身の目標を設定し、それを達成するためにいつまでに何件購入し、いつから家賃収入を得たいのか、今の時点で構いませんのでイメージしてみてください。

パートナー選びの重要性

購入後、ほとんどの方がプロの不動産業者に管理を依頼します。

その際に最も大切なのが、信用信頼できる会社・担当者どうか?ということです。

・その会社がどんな理念を持っているのか。なぜその理念なのか

・経営者の人物像、購入している実際のお客様はどんな方なのか

・担当者はどんな人間なのか、自分でもマンション経営を実践しているのかどうか

筆者も数十年のローンを組んでマンション経営を実践していますが、お客様の立場に立って考えると、一番悲しいのは任せていた会社が倒産してしまった、担当者が気づいたら退職していて、その後も担当がコロコロ変わることです。

マンション経営は購入してからが本当のスタート。

30年40年と長くお付き合い出来る会社なのか、担当者は今の会社で一生続ける決意を持っているのかどうか、確認することを強くお勧めします。

私も沢山の経験がありますが、同じ部屋を所有していても、管理会社や担当者が変わっただけで入居率がアップしたこともあります。パートナー選びの重要性、ぜひ心に留めておいてください。

エリア選び

マンション経営は東京、大阪、名古屋、札幌の大都市は勿論の事、私の故郷の沖縄も含め、まさに日本全国で行われています。

その中で、どのエリアを選ぶべきなのか?

その答えは、「福岡市」です。

なぜでしょうか?

福岡市は人口増加数、若者の割合が全国トップクラスであり、天神ビックバン・博多コネクティッドを中心に大規模再開発が現在進行形で行われており、今後もますます人口増加・都市発展が確実視されています。

さらに福岡市の中でも、更に限られたエリアで行うことが重要です(そのエリアはこれまでの経験から得た極秘情報なので、個別でお伝えしています)。

マンション経営成功のための4つのポイント

長期的な視点と5つのポイント

ところで、筆者は不動産投資ではなく、あえてマンション経営と表現しています。

なぜだと思いますでしょうか?

日々たくさんのお客様から相談を頂きますが、中には「5年後10年後に値上がりしたら売却したい」「儲かる物件を紹介してほしい」という方もいらっしゃいます。いわば株のような感覚で購入したい人です。

決して間違いではありませんが、私は長期的な視点で考えてもらいたいと伝えています。

ローンが終わった後に入ってくる収入を作り、安心できる老後を創る。もちろん途中で売却するお客様も実際にいらっしゃいますが、あくまで目的は“じぶん年金”なのです。

ですので、売ったり買ったりする“不動産投資”ではなく、会社のように長期間続く“マンション経営”を目指していってほしいと思います。

では長期的に成功するためには、何が大切なのでしょうか。

私は成功するマンション経営のポイント=王道は5つあると考えています。

1、立地環境

まずは立地と環境です。特に女性の場合は治安、安心して住めるかどうか、近くにスーパーやコンビニ、飲食店、カフェなど生活するのに便利かどうかが重要になります。

2、建物管理

マンションの見た目のことです。物件を見た時最初に目に入るのが1階のエントランスですが、清掃がされておらずゴミが散乱している、駐輪場には放置自転車だらけなど、どんなにお部屋の中が綺麗でも、第一印象が悪ければ住みたいと思ってもらえません。

3、専有面積

部屋の広さのことです。将来のリノベーションまで考えると、18㎡は必須の条件です。

4、室内設備

隣同士で並んだマンションで、部屋の広さが同じでも、選ばれるか選ばれないかに大きな違いが出てきます。それは、室内の設備やデザインです。風呂トイレ別・独立洗面台の有無、浴乾の有無、壁や床の色や素材などで全く変わります。入居者が求めているニーズを捉えた部屋であることが大事です。

5、賃貸管理

先ほどもお伝えしましたが、どの会社に任せるか?誰が担当するか?で成功も失敗も決まります。

以上の5点を守れば、皆さんのマンション経営は長期的に成功する可能性が高くなります。

中古を選ぶ

5つの条件に加えてもう一つ大事な事は、新築ではなく中古を選ぶということです。

中には、「新築を購入したけど高く売れて儲かった」という方もいらっしゃいます。

ですが新築を購入して成功したという方は、リーマンショック後~アベノミクス初期など、安い時期に購入したごく一部の方です。現在はインフレインフレと言われ建築価格も上がっている中で、新築は高くなり過ぎています。

新築の全てが悪いわけではありませんが、総合的に見ると中古を選ぶことがベストな選択なのです。

良い人間関係を築く

??? と思われた方もいるかもしれません。どういうことでしょうか?

今みなさんは何かしらお仕事をしていると思います。

ご自身のお仕事で取引先の担当者とやり取りをしている会話を想像してみてください。

パターンA

「うちはおたくの会社にお金を払っているんだから、こっちは客だぞ!!」

パターンB

「御社と担当の〇〇さんのお陰です。いつも感謝しています」

もしあなただったら、AとBのどちらの言葉を言われたら、お客様のために頑張ろうと思いますでしょうか?

もちろんお金を頂いている以上、お客様に尽くすことは当然です。ですが担当者も人間ですから、感謝してくれるお客様のために一生懸命やろうと思うのが感情ではないでしょうか?

マンション経営は30年40年と長い期間続きます。何かあったらしっかり対応してくれる担当者とお付き合い出来るかが重要です。そのためにいつも感謝の心を持ち、良い人間関係を築くことを心に留めて下さい。そうすれば必ずマンション経営は成功します。

福岡の投資不動産営業マンからアプローチを受けて不安な方へ~成功への扉まとめ

いかがでしたでしょうか?

今回は、マンション経営の基本についてお伝えしました。

マンション経営の成功は購入時で90%決まります。

ぜひ正しい考え方、選び方を知り、成功への扉を開いてください。

セカンドオピニオン及び無料相談

達仁.comでは、以下に該当する人に特別条件でコンサルさせていただきます。通常、1時間1万円の個別コンサル・セカンドオピニオンを、期間限定・人数限定で無料コンサルさせていただきますので、お早めにご連絡ください。

まだ購入前の方で、

・福岡新築ワンルーム業者から営業を受けている方

・具体的な物件提案(中古を含む)を受けているが、営業マンや物件に不安がある方

・既にマンション経営を始めている方で、将来に不安を持っている方

・その他マンション経営全般に関する質問をしたい方

※無料コンサル期間:2024年1月31日までにお問い合わせ頂いた方

※先着5名まで

福岡ワンルーム会社の代表を務め、自らも福岡中古ワンルームマンションを2室所有、管理組合理事長も務める、プロ中のプロがマンション経営の王道をお伝えします。

「成功したければ成功者に聞く!!」

下記からお問合せください。