近年、低金利の影響でローンが組みやすくなり、老後の年金対策や資産運用でマンション経営を始める方が増えてきました。

ひと昔前はマンション経営はお金持ちがやるものだという認識もありましたが、今は年収が高い低い関係なくマンション経営を始めています。

多くの方が手を伸ばすようになってきたマンション経営ですが、さまざまなメリットとデメリットやリスクがあります。

それぞれ理解しておけば、マンション経営を始めるべきか否か、あなたの中で判断基準が出来てくると思います。

この記事では、マンション経営のメリット・デメリットやリスクについて解説し、その上で注意すべき事項をまとめています。

これからマンション経営を始めようと考えられている方は、ぜひこの記事をご一読ください。

不動産投資・マンション経営の5つのメリット

まずは不動産投資については、大きく次の4つのメリットがあります。

- 年金対策になる

- 資産運用として活用できる

- インフレ対策になる

- 生命保険の代わりになる

- 相続対策になる

それぞれ以下で詳しく解説していきます。

1.年金対策になる

マンション経営の一つ目のメリットは、年金対策になることです。

日本の年金の仕組みは、20歳~60歳の現役世代が払った保険料を65歳以降の高齢者に給付する、「世代間での支え合い」の仕組みで成り立っています。

年金の仕組み上、現役世代の人口が多ければその分、一人一人の保険料の負担も少なくなります、高齢者への年金も確保できます。

しかし、厚生労働省の統計データによると、高齢者を支える現役世代の数は年々減っており、1980年には現役世代6.6人、2015年には2.3人、2045年には1.4人と、予測しています。

引用元:平成29年版厚生労働白書

少子高齢化が今後も進んでいくと、高齢者の年金を支える担い手が少なくなり、年金受給額が減少していく可能性はかなり高いです。

家賃収入で私的年金を作る

マンション経営は、マンションを購入し、人に貸して家賃収入を得て資産を形成していきます。入居者が付く限り、毎月家賃収入が入ってくるので、その収入を老後の私的年金にできます。

例えば、手取り収入7万円の中古ワンルームマンションを3室所有していたら、7万円×3室=21万円で毎月21万円の家賃収入を得れます。

平成28年度生命保険文化センターの調査によると、老後夫婦二人でゆとりある生活を送るためには、毎月35万円/月の老後生活資金が必要と言われています。

毎月21万円/月の家賃収入が入ってくれば、老後の生活費のほとんどを家賃収入でまかなえることになります。

人それぞれ、必要な生活費は異なると思いますが、家賃収入は年金対策として、非常に効果的です。

詳しくはこちらをご覧ください:

- 不動産投資で私的年金を作るために押さえておくべき重要ポイント

- 年金は当てにするな!金融庁からのお達し・金融審議会市場ワーキング・グループ 「高齢社会における資産形成・管理」 報告書

- 不動産投資で成功するにはどうしたらよい?中古マンション経営成功の5つの条件

2.資産運用として活用できる

所有している資産を効果的に運用して、増やしていくのが資産運用です。

例えば、保険、投資信託や株式投資などの資産運用があります。それぞれリスク・リターンは異なりますが、資金を投資して短期的、中期的、長期的に資産を増やすことが出来ます。

マンション経営は、家賃収入を得れるので、その運用利回りから、資産運用として活用できます。

参照:資産運用といえば不動産投資!その中でも東京・中古・ワンルームがベストである本当の理由

預金との比較

預金は今低金利で、お金を預けていても、ほとんど増えません。金利が、0.001~0.01%程なので、100万円預けて、1年間に得られるリスクは10円~100円ほどの利息です。

一方、マンション経営は預金と比べてもはるかに高い利回りを得れます。

100万円を預金しておく場合と、100万円を中古ワンルームマンション経営に投資する場合の利回りを比較しました。

(※利回りとは投資した資金に対して、どれくらいリターンを得れるか?を表す指標になります。)

中古ワンルームマンション経営と預金を比較

| 10年後 | 15年後 | 20年後 | |

| 中古ワンルームマンション経営 | 1,386,000円 | 2,079,000円 | 2,772,000円 |

| 預金(100万円) | 100円 | 150円 | 200円 |

| 収益差 | 13,860倍 | ||

中古ワンルームマンション経営の条件

| 物件 | 中古ワンルームマンション |

| 物件エリア | 都心部 |

| 築年数 | 12年 |

| 物件価格 | 20,000,000円 |

| 頭金 | 400,000円 |

| 諸費用 | 600,000円 |

| 投資資金(頭金+諸費用) | 1,000,000円 |

| ローン借入期間 | 35年 |

| 年間キャッシュフロー | 138,600円 |

- ※年間キャッシュフローに固定資産税は含まれていません。

- ※計算を簡略化するために、家賃下落率や空室率、設備交換費用などは考慮していません。

上記の結果から、100万円を預金するか、中古ワンルームマンション経営に投資するかの違いで、収益差は約13,800倍になります。同じ100万円でも、預金しておくよりも中古ワンルームマンション経営をした方が、圧倒的に高い利回りを得られます。

また、マンション経営と資産運用の関係について詳しくは以下の記事で説明していますので、参照ください。

参照記事:

3.インフレ対策になる

更に、利回りを得て、資産を形成していくので、将来的にインフレになっても対応できます。インフレは、物価が上昇して、相対的に現金預金の実質価値が下がることを言います。

物の価値が上がった際に、預金や現金の実質価値は相対的に下がってしまいますが、マンション経営では高い利回りを得ているため、物価上昇に対して対応できます。

1,000万円を所有していて、20年間、インフレ率が年に1%上昇した場合、投資対象の収益率の違いによる運用実績

| 投資資産 | 1,000万円 | ||

| 投資期間 | 20年間 | ||

| インフレ率 | 1.0%/年上昇 | ||

| 投資対象の収益率 | 4.0%/年 | 1.0%/年 | 0.001%/年 |

| 実質価値 | 1,440万円 | 1,000万円 | 約800万円 |

上記表より、1,000万円預金して、インフレ率1%/年で上昇した場合に、実質価値は約800万円となり目減りしてしまいます。

マンション経営では、1%/年以上の利回りを得れるので、物価が上昇したとしても対応できます。

4.生命保険の代わりになる

マンション経営は生命保険の代わりになります。

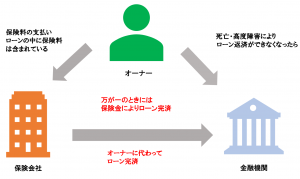

マンションは価格が数百万円~数千万円はするので、多くの場合、少額の資金とローン借入をして物件を購入します。このローン借入をする際に、団体信用生命保険に加入が条件となっております。

団体信用生命保険は、ローン契約者が死亡・高度障害になった際にローンの残債を保険会社が完済してくれる保険です(保険料は金利に含まれています)。

ローン借入をしていた契約者が死亡・高度障害になった際に、ローンの残債を保険会社が完済してくれることで、無借金の不動産が残り、家賃収入が生命保険の代わりとなります。

その結果、無借金のマンションと家賃収入が残された家族に残ります。

図.団体信用生命保険、ローン完済の仕組み

※マンション経営と生命保険の関係について詳しくは以下の記事を参照ください。

参照記事:

5.相続対策になる

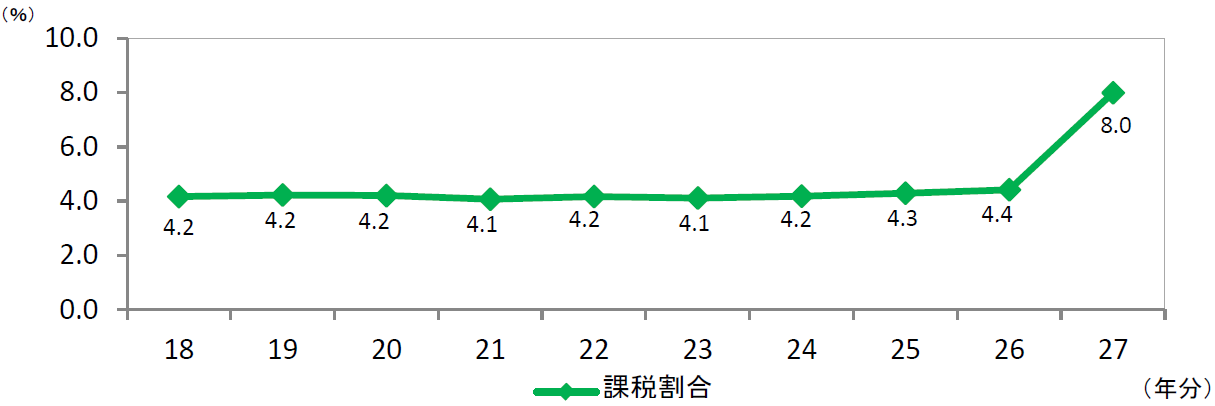

2015 年の1月1日から、相続税の税制が改正され、相続税の対象者が非常に増えてきました。

相続税改正前の基礎控除額(~2014年12月31日)

⇩

改正後(2015年1月1日~)

2014年までは、相続税の対象者が亡くなられた方のうち、4.4%でしたが、税制改正後、対象者が8.0%まで増えました。

図.相続税の課税割合

引用元:相続税の改正

改正前と改正後を比べると、基礎控除額が大きく減り、2015年から相続税の対象者が約2倍近くに増えました。

マンションを活用した相続対策

以上のように、税制改正の背景から相続税の対象者が増えてきたのですが、そんな中でマンションを所有すれば、より効果的に相続対策となります。

現金や預金のまま相続した場合では、その額面がそのまま相続税の課税対象となります。

現金、預金で10,000万円を相続した場合

一方、マンションを所有していれば、相続税の課税対象額を大幅に軽減することが出来ます。

投資用の不動産で相続した場合

マンション価格10,000万円、建物価格6,000万円、土地価格4,000万円の例で相続税の課税対象額

| マンション価格 | 10,000万円 |

| 建物価格 | 6,000万円 |

| 土地価格 | 4,000万円 |

建物と土地の価格から、相続税の課税対象額を算出します。

建物

土地

課税対象額

現金、預金の場合は10,000万円が相続税の課税対象となりましたが、上記の例でマンションを相続した場合は、3,412万円の課税対象額、6,000万円以上も課税対象額を圧縮できたことになります。

マンションを相続した場合に、現金で相続する場合と比較して、大幅に相続税の課税対象額を圧縮できます。

マンション経営・不動産投資の4つのデメリット

不動産投資・マンション経営のデメリットは、以下の4つです。

- 申込手続きに一定の期間が必要となる

- 空室リスクがある

- ローン返済額が増えるリスクがある

- 流動性が低い

以下、それぞれ詳しく解説していきます。

1.申込手続きに一定の期間が必要となる

マンションを購入する際は、書類の作成、ローンの申込、契約、登記等の手続きにある程度時間がかかります。

その他の金融商品で考えてみると、保険や投資信託、株式投資などはネットからでも申込が出来て、即日、その場で手続きが完了する場合もあります。

一方、マンション経営は申込、書類関係の手続きが即日で完了することはなく、一定期間は必要になります。

あなたが購入したい物件が見つかった場合に、買い付けを入れて、融資の審査を受けて、売買契約を締結して、金銭消費賃借契約を締結して、、と申込から引き渡しまで、最低でも数週間は期間が必要になるので、すぐに取り組めないのがひとつめのデメリットです。

2.空室リスクがある

どんなに人気の物件で、入居者の需要が高い物件でも空室リスクがあります。

入居者が突如転勤になったり、仕事を辞めざるを得なくなったり、その地域の入居者のニーズが変わったり、さまざまな要因から空室が発生する可能性はあります。

空室の期間は家賃収入が入ってきません。

空室リスクをどれだけ抑えれるかどうかが、マンション経営では重要になるので、必ず理解しておいてください。

※空室リスクを抑える方法について、詳しくは以下の記事で説明しています。

参照記事:

また、下記のリスクの所でも扱います。

3.ローン返済額が増えるリスクがある

不動産投資は、投資の中でも唯一ローンの借入を利用できる投資です。

前述したように、マンション価格は、数百万円~数千万円はしますので、現金一括で購入できる方は少ないです。

そのため、マンション経営を始める方のほとんどが、ローンの借入をします。

ローンを借りることで、少額の資金で投資ができるので、メリットがありますが、一方ではデメリットとなる場合もあります。

それが、金利が上昇して返済利息額が増えるリスクがある、というデメリットです。

ローン借入は物件価格と同じくらいの額になるので、金利が数%異なるだけでも、返済額に数百万円単位で影響します。

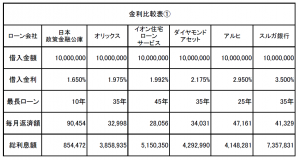

下記の表は、1,000万円を様々な金融機関から借入れた場合の借入金利やローン借入、総利息額の比較表です。

※平成30年8月現在情報

※金利・条件等は現状と違う場合があります。

※申込者の属性・勤務先・年収・資産内容・その他借入状況により審査基準が変わります。上記の内容を保証するものではありません。

上記表では、同じ1,000万円の借入をするにしても、金利が異なることにより、総利息額に600万円~700万円の違いがあります。

つまり、金利が上昇した場合は上記表のように、ローン返済額が増えるリスクがあるということになります。

4.流動性が低い

また、マンションは物件を売却して、現金化するまでに一定期間必要なので、換金の流動性が他の金融商品と比べて低いです。

そのため、どんなに投資家にとって魅力的で、買い手がすぐ付く物件でも、最低でも1~2週間は現金化に期間が必要となります。

その他の金融商品で、定期預金や保険、投資信託や株式投資などは、解約すれば、即日、または数日以内で現金化できます。

マンションはその他の金融商品と比べて、換金するのに一定期間が必要なため、流動性が低いです。

マンション経営・不動産投資のデメリットまとめ

ここまでマンション経営のデメリットについて説明しました。

特にマンション経営を始める前に、空室リスクを把握することは今後のマンション経営の収益性を決める大きな要因なので非常に重要です。

また今回のデメリットの把握をすることは、マンション経営がよりうまくいくための情報源となりますので、ぜひ理解しておきましょう。

不動産投資の3つのリスク

デメリットとは別に、不動産投資・マンション経営には次の3つのリスクがあります。リスクは、起こらないかもしれないけれど、起こる可能性のある危険性のことで、ここではデメリットとわけて考えることにしています。

- 空室リスク

- 設備劣化リスク

- 資産価値下落リスク

それぞれ解説していきます。

1.空室リスク

空室は不動産投資において最も大きなリスクです。デメリットでも解説しましたが、不動産投資における最大のキモと言っても良いくらいのものです。

なぜなら、空室になると不動産投資の収入源である、家賃収入が入ってこないからです。そのため、空室リスクは最も避けなければならないリスクです。

空室になる原因は様々ありますが、大きく分けて以下の4つです。

- 賃貸の需要が見込めないエリアの物件

- 物件の立地と環境条件が悪い

- 入居者から見て魅力的な物件ではない

- 賃貸管理会社の入居者付けが悪い

このように、しっかりとリスクを分析できれば、対策も可能となります。リスク対策ができれば、リスクはリスクでなくなることになります。

詳しくは、マンション投資の空室リスクを最小限に抑える唯一の方法

2.設備劣化リスク

設備劣化リスクとは、マンション・アパートの部屋内部の設備が劣化して、故障し、突発的な費用が発生するリスクのことです。

マンションやアパートの設備、換気扇やエアコン、IHコンロなどは10年、20年、30年すると、設備が劣化して故障する確率が上がります。

設備故障による、突発的な出費は収支計画に影響を及ぼす可能性があるので、事前に設備劣化のリスクを把握して、予め対応をしておくことが非常に重要です。

まずはどんな設備があって、故障した際にはどれくらいの費用がかかるのか?ということを理解していただくために、以下に設備の種類と、故障が発生した際にどれくらい費用がかかるのか?という内容をまとめました。

設備の種類と故障した際の必要費用

| 交換設備 | 必要費用 |

| 網戸 | 3,000~

4,000円 |

| 換気扇 | 30,000~

40,000円 |

| IHコンロ | 40,000~

50,000円 |

| エアコン | 80,000~

100,000円 |

| 給湯器 | 100,000~

150,000円 |

| 電気温水器 | 200,000~

300,000円 |

上記の設備は大体10~20年それ以上の期間を過ぎると、設備の劣化による、突発的な故障が発生する確率が上がります。事前にどのような設備があって、もし設備故障があった際にどれくらい費用がかかるのかを把握しておきましょう。

詳しくは、不動産経営の原状回復にかかる費用とその中身について

3.資産価値下落リスク

資産価値下落リスクとは、所有している不動産の価値が下落することです。

基本的には、不動産は常に景気の動向、金融市場の動向によって、上下しています。同じ不動産の価格が上がったり下がったりしているわけです。

不動産投資の目的には、家賃収入というインカムゲインなので、不動産自体の価格が上下してもそんなに大きな影響はありません。なので、基本的には不動産の価格が変動することは無視で大丈夫です。

参照記事:インカムゲインとは何か?不動産投資王道の資産形成について

ただし、何らかの事情で不動産を売却しなくてはいけなくなった場合に、そのタイミングで不動産の相場が悪いかもしれません。いくら価格が安くなっても、売らなきゃ損しないので、どうしても売りたければ相場がよくなるタイミングを待てば良いことになります。

しかし、どうしても相場が悪いタイミングで不動産を売却せざるを得ない場合もあるかもしれません。その場合は、売却損を被る可能性もあります。

従って、不動産投資においては、基本的には所有し続けることを前提として、準備しておくことが重要です。万が一価格が高騰して利益を確定したければ、その時に検討するのはよいですが、最初から売却ありきで考えるとリスクを抱えることになります。

マンション経営の注意点

以上、マンション経営のメリット・デメリットの説明をしました。

あなたが、これからマンション経営についていろいろと情報収集するにあたって、リスクについてもしっかり理解を深めてほしいと思います。

上記で説明した、申込時に一定の期間が必要になる点や流動性が低い、というデメリットは、コントロールすることが出来ません。

しかし、空室リスクや金利上昇リスク等は、事前にリスクについて理解しておけば回避することが出来るからです。

空室リスクを回避する

例えば空室リスクを回避する方法について説明します。

空室の主な原因は、物件が入居者のニーズとミスマッチしている、また賃貸管理会社の客付けが怠慢なため、空室となっているケースが多いです。

そのため、購入物件の選定をしっかりして、そして信用できる客付けが強い賃貸管理会社に物件を任せれば、空室リスクを抑えられることが出来ます。

以上のように、リスクを理解しておけば→リスクへの対策を実行できます。

※物件の選定については以下の記事を参照ください。

参照記事:

※リスクについて詳しくは以下の記事を参照ください。

参照記事:

まずは、マンション経営のメリット・デメリットの内容を押さえて、あなたの中でマンション経営をするべきかどうかの判断基準を作っていってください。

メリット・デメリット、リスク、物件の選定、ローン借入、これらのことを正しく理解してマンション経営に取り組めば、失敗することはほとんどありません。

確実に家賃収入を得て、資産を形成していけます。

マンション経営のリスク、物件の選定そして、ローン借入についての情報は以下の記事で説明していますので、参照ください。

参照記事:

大神 健志

大神 健志 マンション経営について今回説明したメリット・デメリット以外の内容、リスク、物件選定、ローン借入等、些細なことでも構いませんので、気になることがあれば、以下の「コメント欄」・「お問い合わせフォーム」から、お気軽にお問い合わせください。お金は一切かかりませんし、秘密は厳守されます。