初めて不動産投資をする方の中には、ローンを活用して借金をして投資することに、心理的な抵抗を感じる方もいると思います。

一般的に「借金をする」というのは、決して良いイメージはなく、どちらかというと「悪いこと」と捉えられているケースが多いからだと思います。

しかし、不動産投資の借金は一般的な借金に対する概念とは異なり、ローンを活用することでそのメリットを最大化することができます。

この記事では、不動産投資と借金の考え方、ローンを活用するメリットなどについて説明していきます。

不動産投資と借金の考え方

不動産投資のための借り入れと聞いて、

- 本当に借金をしても大丈夫なのだろうか?

- 将来的に借りたお金を返済していけるだろうか?

- 価格が下落して困るのではないだろうか?

- 金利が上昇して支払いが多くなっちゃうのではないだろうか?

など、さまざまな不安が頭をよぎると思います。

通常、住宅ローンや自動車ローンなどの各種ローン返済は、借り手、あなたの資金力で返済をしていきます。

図.各種ローン返済

しかし、不動産投資の借金はそれら各種ローン返済とは異なります。不動産投資は、安い物件では数百万円~、数千万円、億単位の高額な商品です。そのため、現金一括で簡単に購入できる方は少なく、多くの方は、少額の自己資金とローンの借入(借金)をして、物件を購入します。

ローンを活用することができるから不動産投資は少額の自己資金で取り組むことができます。むしろ不動産投資は金融なくては語れないものなのです。

なぜ不動産投資はあなたが大きな負担をすることなく、返済していけるかというと、ローン返済は入居者から得た家賃収入で返済するからです。

空室などが出ない限り、基本的にはあなたがローン返済の負担をすることはありません。

図.ローン返済

以上のことから、不動産投資のローン返済と、その他各種ローン返済では借金の考え方が異なるのです。

家賃収入は継続的に入ってくるのか?

とはいうものの、上記の仕組みは家賃収入が継続的に入ってくることが前提になっています。

そのため、家賃収入が継続的に入ってくる不動産投資を実施することが重要になってきます。

家賃収入が継続的に入ってくる不動産投資のためには、物件選定が極めて重要になります。入居者ニーズに合った物件とは、当サイトで解説している5つの条件を押さえた物件です。

詳しくは以下の参照記事をご確認ください。

参照記事:

物件の選定は極めて重要で、この選択によって入居者が付くかどうか、家賃収入が継続的に入ってくるかどうか、そしてローンを確実に返済していけるかどうかが決まります。

不動産投資で借金をするメリット

不動産投資ではあえて借金をして実施する方がメリットがあります。

それは、借金と他人の資金力を借り、「レバレッジを効かせて大きな投資ができる」メリットがあるからです。

ローン借入と貯金の比較

ローン借入をして不動産投資を始めた場合と、貯金をして不動産投資を始めた場合を比較します。

以下の物件を購入したと仮定します。

- 物件:中古ワンルームマンション

- 物件エリア:東京都中野区

- 築年数:12年

- 物件価格:2,000万円

- 家賃収入:90,500円

上記の物件を以下の条件でローン借入したとします。

- 借入額:2,000万円

- 借入金利:1.992%

- 借入期間:35年

- ローン返済:66,170円

- 購入時諸費用:60万円

全額ローン借入の場合

上記条件では、購入時諸費用が60万円で全額ローン借入をした場合なので、投資資金は60万円となります。そして、月々のローン返済と管理費と修繕積立金は家賃収入の9万円で支払います。

無借金のマンションを所有するまでに、ローン返済を継続していけば、35年で完済します。

※計算を簡略化するため、空室率、家賃下落率、設備の修繕費用は考慮していません。

図.ローン返済

投資した資金に対するリターンを計算します。

無借金マンションを所有後、7ヶ月で投資資金を回収できます。

貯金で購入する場合

一方、物件価格2,000万円を貯金してから購入する場合を考えます。

購入時諸費用は同じ60万円、ローン返済額と同じ月間6.6万円、年間80万円を貯金して2,000万円の物件を購入する場合です。

2,000万円を貯金するまで26年の期間を要します。

投資資金は物件価格と購入時諸費用を合算した2,060万円です。

投資した資金に対するリターンを計算します。

物件購入後、19年で投資資金を回収できます。

ローン借入と貯金の比較

| 貯金 | ローン借入 | 差 | |

| 年間投資額 | 80万円 | 80万円

(家賃収入) |

|

| 無借金マンション所有までの期間 | 26年 | 35年 | 9年 |

| 投資資金 | 2,060万円 | 60万円 | 2,000万円 |

| 回収期間 | 19年 | 7ヶ月 | 18年 |

上記表より、同じ無借金のマンションを所有するまでの期間は貯金した場合の方が9年早いです。

しかし、ローン借入の方が、以下2点で有利です。

- 投資資金が2,000万円少なく、34倍有利

- 回収期間が18年短い

家賃収入と繰り上げ返済

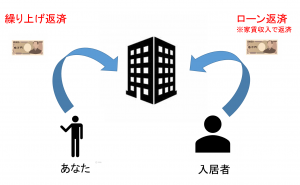

また、家賃収入と繰り上げ返済、2人の資金力を活用することで、貯金するよりも圧倒的に投資が有利になります。

図.繰り上げ返済

家賃収入+年間80万円をローン返済に充てます。このように、ローンの残債の一部を前倒しで返済することを、繰り上げ返済といいます。

※詳しくは以下の記事を参照ください

参照記事:

家賃収入+年間80万円繰り上げ返済をすれば、無借金マンションを所有するまでに14年の期間を要します。

投資資金はあなたの年間の繰り上げ返済と、購入時諸費用です。

投資した資金に対するリターンは

無借金マンション所有後、投資した資金に対して、11年で回収期間に入ります。

家賃収入+繰り上げ返済、貯金と比較した表を以下に示しました。

| 貯金 | ローン借入 | 差 | |

| 年間投資額 | 80万円 | 年間家賃収入+80万円

(繰り上げ返済) |

|

| 無借金マンション所有までの期間 | 26年 | 14年 | 12年 |

| 投資資金 | 2,060万円 | 1,180万円 | 880万円 |

| 回収期間 | 19年 | 11年 | 8年 |

以上のことより、ローン借入の方が以下3点において有利となります。

- 無借金マンションを所有するまでの期間が、12年短い

- 投資資金が880万円少なく、1.7倍有利

- 回収期間が8年短い

借金をして、不動産投資をした方が、貯金をしてから実践するより以下の3つの項目でメリットがあることがわかります。

- 無借金マンションを所有するまでの期間

- 投資資金

- 回収期間

※今回の繰り上げ返済を活用した、資産形成について詳しくは以下の記事を参照ください。

参照記事:

ローンの借入条件

また、継続的に家賃収入が入ってきても、ローンの借入条件が悪く返済が多額となれば、収支がまわらず、赤字続きとなる可能性があります。

そのため、ローンの借入は非常に重要で、あなたに合った金融機関から借入をする必要があります。

ローンの借入において重要になるのは以下の4つです。

- 個人属性にあった金融機関選び

- 個人の属性評価

- 物件の収益性

- 物件の資産価値

1.個人属性にあった金融機関選び

借入先の金融機関を間違えて、不利な条件で借入を行うと、高確率で不動産投資に失敗します。

以下の記事で、今問題になっているスルガ銀行のスキームに嵌り、弊社にご相談いただいた、不利な条件でローン借入をした事例を挙げています。

物件評価以上の過剰融資を受けたり、融資の実行金利が非常に高い(金利:3.5~4.5%)など、実際の内容を記載しています。

参照記事:

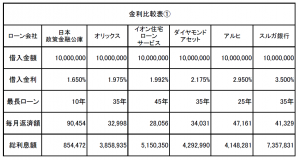

そして、各金融機関によって、借入金利、借入期間、等の借入条件は異なります。

以下の表は、1,000万円をさまざまな金融機関から借入した比較表になります。

※平成30年8月現在情報

- 金利・条件等は現状と違う場合がございます。

- 申込者の属性・勤務先・年収・資産内容・その他借入状況により審査基準が変わります。

- 上記の内容を保証するものではございません。

各金融機関によって貸し出す金利や、借入期間は異なり上記表の例では、300~600万円の利息差額があります。

2.個人の属性評価

また、個人の属性評価の違いによって、ローンの借入条件が良くなるか、悪くなるか?そもそも借入ができるかが決まります。

以下、ローン借入の審査基準を挙げました。ご確認ください

- 勤務先が大手企業、上場会社、公務員、勤務医、等の社会的に信用のある企業、勤務先

- 年収が最低でも400万円から500万円(各金融機関によっても異なる)

- 勤続年数が3年以上

- 個人の信用情報(毎月の返済状況、過去の延滞情報、債務整理などの情報)

- 銀行からのカードローン借入、消費者金融からの借入が無い

- 預金や株、その他所有している不動産等、資産を所有している

- クレジットカードを多数所有していない(キャッシング枠があるだけでも、借入がいつでもできると判断される)

- 携帯電話料金の毎月の引き落としを延滞していない

- 健康状態が良好(団体信用生命保険加入の際に健康状態の審査がある)

融資条件について詳しくは以下の記事を参照ください。

参照記事:

3.物件の収益性

3つ目に、物件の収益性についてです。

前述したように、ローンの返済は基本的には、入居者からの家賃収入で返済します。

収益性が見込めなければ、金融機関としては安定してローン返済ができないと判断して、審査が厳しくなるケースがあります。

- 継続的に家賃収入が入ってくる見込みがる物件か?

- レントロールから安定した収益性が見込める物件かどうか?

- 過去の入居率から、収益が確実に入ってくる見込みがあるか?

4.物件の資産価値

金融機関はもし借り手のローン返済が困難になった場合に、担保に入れている不動産物件を売却し、得た売却利益をローンの残債に充てます。

そのため、売却してもローンの残債を補填できるような、資産価値があるかどうか?重要な審査項目になります。

- 立地環境:不動産投資に適した立地環境か?

- 建物管理:建物の管理状況が良好で、長期的に不動産投資が実施出来る建物か?

- 専有面積:専有面積狭すぎず、適度な専有面積で入居者ニーズがあるか?

- 室内の差別化:室内の設備が整っていて、入居者ニーズがあるか?

- 賃貸管理会社:賃貸管理会社がしっかり管理を適切に実施してくれるか?

不動産投資はローンを活用したほうが良い理由

今回の内容をまとめると、不動産投資は借り入れを活用することでそのメリットを最大化することができます。

とはいえ「借り入れ」は「借金」であり、リスクがあるのは間違いありません。いざ不動産投資をスタートしたらできるだけ繰り上げ返済を繰り返して、残債を減らす努力をすることは重要です。

また、空室によってローン返済が苦しくなったりしないように、適切な物件を選ぶことも極めて重要なポイントになります。

不動産投資は借金という他人の資金力を借り、「レバレッジを効かせて大きな投資ができる」のが特徴なので抑えて頂けたらと思います。

大神 健志

大神 健志 不動産投資は投資の中でも唯一、ローン借入ができる投資です。

借金のメリットをフルに活用して、実践することをおススメします。

詳しく話を聞きたい方はお気軽にお問い合わせください。

実際の物件事例を挙げて、ローン借入、繰り上げ返済等のメリットをわかりやすく説明いたします。