不動産投資は、将来的に物件を売却した方が良いのか?それとも持ち続けた方が良いのか?

最終的に物件をどのようにしていくことが最も効果的か判断するのは、簡単ではないと思います。

不動産投資には、

- 物件の選定

- ローンの残債

- 不動産投資市場の変化

- 需要と供給

- 物件価格の上昇・下落

等、さまざまな要因が絡み合い、不確定要素もあるので、「売却した方が良い」「持ち続けた方が良い」と明確に出口戦略を決めにくい面があるからです。

出口戦略といっても、なかなかイメージしにくいことも多いのではないでしょうか?

不動産投資・出口戦略の重要性

不動産を購入すれば、最終的にどこかで売却をするか、そのまま所有して建物の寿命がくるまで持ち続けるか、出口を決めることになります。

不動産投資は物件を売却したときに、損をしたか得をしたかが決まるので、出口戦略をどのようにするかが重要になります。

希望価格以上で売却できれば、利益を多く残せます。

一方、希望価格より安く売却となれば、その分損失が増える可能性があります。

出口戦略に関わることをしっかり理解すれば、あなたの投資計画は今よりさらに良いものになると思います。

以下、不動産投資の出口戦略で理解しておくべき6つのポイントを挙げました。

- 物件の選定は最も重要

- 投資対効果の確認

- 売却のタイミング

- 売却時の税金

- 不動産の流動性

- 持ち続けるか?売却すべきか?

それぞれ説明していきますので、ご確認ください。

物件の選定は最も重要

出口戦略で一番重要になってくるのが、入口の物件選びです。

入口(物件購入)を間違えると、出口(物件売却)で苦労をします。

資産価値が低かったり、収益が見込めない物件だと、希望価格で売却できなかったり、売却までに期間を要したり、売却時にさまざまな問題が考えられます。

一方、資産価値が高く、収益が見込める物件は、不動産投資として魅力的な物件です。

上記のような物件は、多くの不動産オーナーが求めている物件で、人気な場合が多いので、需要も高く、希望価格で売却できる可能性が高くなります。

資産価値が高く、収益が見込める物件とは一言でいうと、「入居者のニーズを満たした物件」です。

以下4つの条件をご確認ください。※こちらでは各条件のピックアップのみに留めていますので、詳しくは以下の参照記事をご確認ください。

- 立地環境

- 建物管理

- 専有面積

- 室内の差別化

参照記事:

物件選びで入居者のニーズに合う物件を選定出来れば、継続的に客付けが安定します。

客付けが安定した物件は、買い手の需要も高まり、好条件で売却できる可能性も高くなります。

特に1.立地環境、2.建物管理は重要ですので、こちらで詳しく説明していきます。

1.立地環境

立地環境は、入居者が物件を選ぶ上でとても重要視する条件です。

物件の立地環境条件が良ければ、売却時も高値で売却できる可能性が高くなります。

2017年に東京カンテイが調査した、首都圏築10年の中古マンションのリセールバリュー、調査結果によると、リセールバリューが最も高かった駅は東京都中央区、都営地下鉄新宿線の「馬喰横山駅」で155.2%でした。

(※リセールバリューとは、新築分譲時の価格と、築10年経過した中古マンションの価格維持率のことです。)

つまり馬喰横山駅周辺の物件は、新築時の価格から55.2%、価格が上昇していることになります。

物件価格が上昇した背景は、職住近接エリアに対する居住ニーズや、都心部へのアクセスが良いことから、「馬喰横山駅」の価値が高まったそうです。

※詳しくは以下の参照記事をご確認ください。

参照記事:

立地環境が良いエリアの物件は新築時から中古になっても、比較的資産価値が高く、将来的に高値で売却できる可能性が高いです。

2.建物管理

建物管理は入居者からの第一印象、資産価値を保つ上で極めて重要なポイントです。

資産価値が低い物件だと、売却時に希望価格で売却できない場合があります。

以下の写真は、都心部の駅近くにある分譲マンションの外観と内観です。

上記の写真が旧管理会社が管理していた時の外観・内観です。

下記の写真が新管理会社が管理している、現在の外観・内観です。

旧管理状態

現在の管理状態

同じ物件でも、建物管理の質によって入居者からみた第一印象も変わりますし、資産価値も大きく変わります。

物件の寿命や売却時の価格に影響してきますので、建物管理は極めて重要です。

物件の選定まとめ

物件を選ぶ際は、1.立地環境、2.建物管理、この2つの条件は必ず押さえて下さい。

投資対効果の確認

いくら高い価格で売却できたとしても、投資した資金に対して、利益がマイナスになってしまっては意味がありません。

特にローンの残債がある場合は、売却時の利益とローン残債を考慮しなければいけません。

(ローン残債が残り、手出しがあっても良いので売却したい、と希望される方も中にはいます。)

つまり、物件を売却した際にどれだけプラスの利益を残せるか?ということが最も重要になるのです。

以下、投資対効果について実際に計算していきますので、参考までにご確認ください。

※詳しくは以下の記事で説明していますので、ご参照ください。

参照記事:

物件購入条件

| 物件 | 中古ワンルームマンション |

| 築年数 | 12年 |

| エリア | 東京都中野区 |

| 物件価格 | 20,000,000円 |

| ローン借入 | 20,000,000円 |

| 諸費用(投資資金) | 600,000円 |

| 借入金利 | 1.992% |

| 借入期間 | 35年 |

| 家賃収入 | 90,500円 |

| 管理費 | ▲7,800円 |

| 修繕積立金 | ▲6,300円 |

| 管理代行費 | ▲3,240円 |

| 月間収支(ローン返済前) | 73,160円 |

| 年間収支(ローン返済前) | 877,920円 |

| ローン返済 | ▲66,170円 |

| 月間収支 | 6,990円 |

| 年間収支 | 83,880円 |

※▲は月間・年間の支出項目です

投資対効果を考慮する場合、投資した資金から、プラスの収支となったかどうかが重要になります。

マンション経営に投資した資金(上記の表から)

投資した資金60万円よりも、マンション経営を通じた手取りの家賃収入や、物件を売却した際に得た利益の方が多ければ良いのです。

投資対効果を確認して、最終的にプラスの利益を残せるかどうかが重要になります。

売却のタイミング

不動産物件は常に同じ価格で売却できるわけではありません。

不動産投資ブームで需要が増えたり、融資が厳しくなったり、居住地域として人気が出たり、さまざまな要因から価格が上下します。

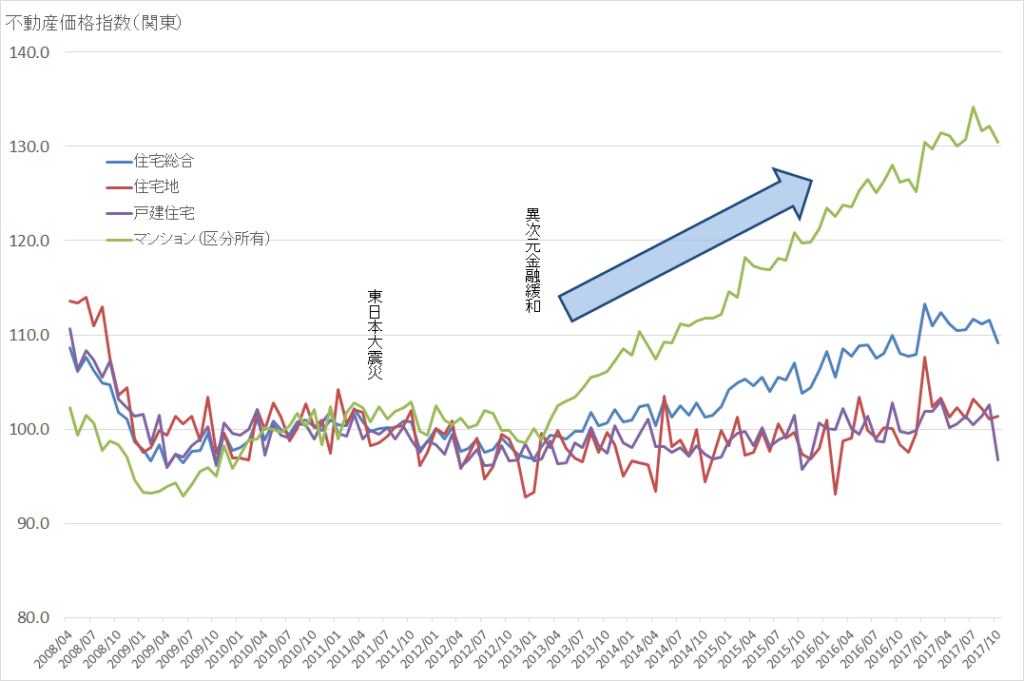

以下、国土交通省のページから、参照した関東の不動産価格指数のグラフになります。

右肩上がりで示されている緑色のグラフが区分マンションの価格指数になります。

参照記事:中古マンションの価格変動

日銀が異次元緩和を始めてから、超低金利時代へと突入しました。

低金利から融資へのハードルが下がり、多くの方が不動産投資を始めるきっかけとなりました。

日銀の黒田総裁は2018年7月に、当分の間、現在の極めて低い長短金利の水準を維持する。と発言しています。

確実ではありませんが、これからしばらくは低金利の状態が続く可能性が高いと思われます。

低金利が続けばローン返済利息額を押さえられ、利益をより多く残せるので不動産オーナーにとって、好条件です。

融資条件が厳しくなっている

一方、融資条件が厳しくなっている現状もあります。

不動産物件価格は数百万円~数千万円はするので、多くの方は少額の自己資金とローン借入をして物件を購入します。

不動産投資は他の金融商品への投資と違って、レバレッジを効かせることが出来る点が効果的です。

(レバレッジとは、少額の資金で大きなお金を動かせることです。不動産投資でいえば、少額の自己資金とローン借入を活用して、多額の投資が出来ます。)

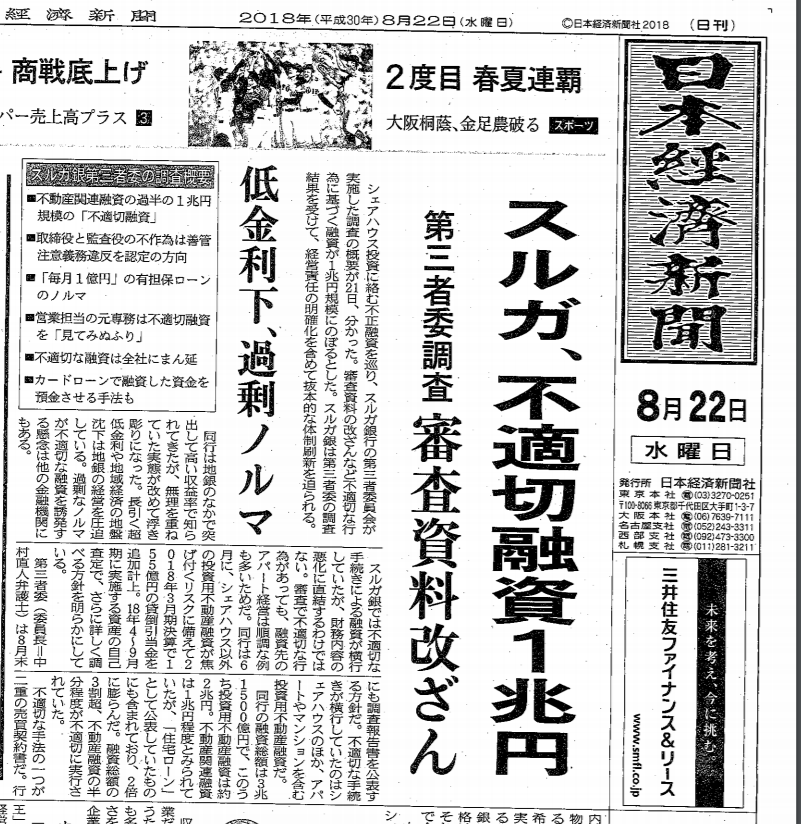

しかし、2018年はスルガ銀行の問題、不正融資、等のさまざまな問題が非常に多くありました。

参照記事:

金融庁も動き出し、金融機関に審査を厳しくしたり、融資の年収条件を300万円→400万円に引き上げたり、頭金を多く入れないと審査の土台にのらなかったりと、徐々に融資条件が厳しくなっています。

2018年9月26日の日経新聞の記事でも取り上げられていました。

参照記事:金融庁、不動産投資への過剰融資を抑制

今後さらに融資が厳しくなれば、買い手が物件を買いたくても融資が引けず、売却しにくくなる、ということも考えられます。

「だから今売却した方が良い」、というのも一概には言えませんが、今売却してプラスの利益が見込めるのであれば、売却を検討しても良いと思います。

売却時の税金

物件を売却した際に、譲渡所得となれば税金を納めなければいけません。

譲渡所得とは、不動産を売却した際に得られる所得のことです。

以下、譲渡所得の計算式を示しました。

譲渡所得

売買代金:物件を売却した際に得られる利益

取得費:物件を購入した際の費用

譲渡費用:物件を売る際にかかった費用

※以下の記事でも詳しく説明しています。

参照記事:

短期譲渡所得と長期譲渡所得

譲渡所得には、物件の所有期間によって短期譲渡所得と長期譲渡所得の2つに分かれます。

物件の所有期間によって税率が変わり、納める税額が変わりますので注意が必要です。

短期譲渡所得、長期譲渡所得の説明を以下に挙げました。

- 短期譲渡所得は物件の所有期間が5年以下の場合に適用される

- 長期譲渡所得は物件の所有期間が5年を超える場合に適用される

短期譲渡所得の方が税率が高くなります。それぞれの税率を以下に示しました。

譲渡所得の税率計算

| 所得税 | 住民税 | 復興特別所得税 | |

| 短期譲渡所得 | 30% | 9.0% | 2.1% |

| 長期譲渡所得 | 15% | 5.0% | 2.1% |

5年以下の期間で物件を売却する際は、譲渡所得税の税率が高くなので、注意が必要です。

不動産の流動性

不動産は他の金融商品、預金、投資信託、株、等と比べると現金化するまでに期間を要します。

需要があって、人気の物件であれば買い手が早く着き、1~2週間以内で現金化できる場合もあります。

一方、資産価値が低かったり、収益が見込めない物件であれば、買い手が付きにくく、現金化までに期間を要します。

不動産の流動性を頭に入れて、出口戦略を考えておきましょう。

持ち続けるか?売却すべきか?

マンションの寿命は約60年は持つと言われています。

つまり、60年間家賃収入が見込めるということです。

以下、前述した中古ワンルームマンションを例に挙げて、マンションの寿命が収益にどのように影響するのか計算しました。

実際の物件と、建物の寿命を考慮した、収益期間をご確認ください。

| 物件 | 中古ワンルームマンション |

| 築年数 | 12年 |

| エリア | 東京都中野区 |

| 物件価格 | 20,000,000円 |

| ローン借入 | 20,000,000円 |

| 借入期間 | 35年 |

| 家賃収入 | 90,500円 |

| 管理費 | ▲7,800円 |

| 修繕積立金 | ▲6,300円 |

| 管理代行費 | ▲3,240円 |

| 月間収支(ローン返済前) | 73,160円 |

| 年間収支(ローン返済前) | 877,920円 |

| ローン返済 | ▲66,170円 |

| 月間収支 | 6,990円 |

| 年間収支 | 83,880円 |

購入時築12年、ローン返済35年、建物寿命60年から残りの建物の寿命年数を計算しました。

年間収支と建物の寿命年数から収益を計算しました。

※計算を簡略化するため、シミュレーションにあたって家賃下落や空室率、設備交換日は考慮していません。

上記の物件だと、建物寿命13年を考慮して約1,141万円の家賃収入が見込めます。

大神 健志

大神 健志 私たちは、マンションの建物寿命、収益期間を考えると、基本的に物件は途中で売らずに最後まで持つ、建物の寿命が尽きるまで持つことを推奨しています。

場合によっては売却も良い

しかし、繰り返し説明しているように、あなたの状況によってはケースバイケースで売却の方が良い場合もあります。

突如資金が必要になったり、今物件を売却したら高値で売れて利益も残ったり、その資金で次の物件に投資をしたい、といった臨機応変な対応をする方が効果的な場合もあります。

お客様が所有している、物件の資産価値、収益性、ローン残債、将来性等、さまざまな要因を考慮して、売却するか所有し続けるべきか?考える必要があります。

不動産投資の目的を明確にする

ここまで、不動産投資の出口戦略では、物件の選定や投資対効果、売却のタイミングなどの6つのポイントを理解すべき、とお伝えしました。

上記の内容ももちろん重要ですが、今から説明することが出口戦略を考える上で最も重要です。

それは、不動産投資の目的を明確にすることです。

出口戦略とは、言わば不動産投資の「ゴール」です。

あなたが不動産投資を通じて、「こうなりたい」、「ああなりたい」、という将来的な目的を達成することに繋がります。

目的を達成するためには、何のために誰のために何故不動産投資をするのか?

あなたの不動産投資の目的を明確にしなければいけません。

おそらく多くの方が、不動産投資を通じて

- 「将来の年金不安に対して、確実に資産を形成して、準備をしたい」

- 「今持っているお金を、預金よりも効果的な方法で増やしたい」

- 「不労所得を得て、将来的に少しでも生活を楽にしていきたい」

- 「自分の身に何かあった時でも、家族が生活に困らないように、収入源を確保しておきたい」

など、自分の目的を果たしたい、と思っています。

自分の将来の生活を安心したものにするため、自分の身に何かあっても大切な方を守るため。

もし、これらの目的が不明確だと、何となく「不動産を持ち続けた方が良い」何となく儲かるから「今売却した方がお得だ」という、目先のメリットに流され、本来、あなたが成し遂げたい目的が達成できなくなる場合があります。

一方、あなたの目的が明確であれば、

「確かに今売却すれば、数百万円は儲かる。だけど、私の目的は将来、安定して家賃収入を得ながら、老後の生活を支えてくれる収入源を持つことだ。だから、今が売却のタイミングではないかもしれない。」

と、目先のメリットや一時的な儲けで行動するのではなく、少し立ち止まり冷静に考え、目的から一貫した行動を取ることが出来ます。

そうすればより効果的に、あなたが手に入れたい未来に突き進むことが出来ます。

(※しかし、人生には一時的にまとまった資金が必要になったり、ライフプランが変わったり、やむを得ない事情から自分の目的が変わる場合もございます。

例えば、急遽、重い病気にかかって多額の治療費が必要になったり、子供の進学、教育費が数百万円多く必要になったり。そういった場合は、やむをえず、物件を手放さなければならない、ということも十分考えられます。)

不動産投資の出口戦略を考える前に、今一度、あなたが何故不動産投資をするのか?ぜひ目的を明確にしてください。

目的を明確にすることで、あなたが不動産投資を通じて将来本当に手に入れたい未来により近づけます。

まとめ

以上、不動産投資の出口戦略で理解しておくべき6つのポイント、そして不動産投資の目的について説明しました。

- 物件の選定は最も重要

- 投資対効果の確認

- 売却のタイミング

- 売却時の税金

- 不動産の流動性

- 持ち続けるか?売却すべきか?

不動産投資の市場、ローン残債、需要と供給、等さまざまな要因を加味して物件を持ち続けるか、売却すべきか?目的を土台に、出口戦略を考えなければいけません。

今回説明した、6つのポイントそして、目的は必ず押さえて下さい。

大神 健志

大神 健志 私たちはマンションを持ち続けることをおススメしていますが、実際にはお客様の状況に応じて最も最適な解決策を提案させていただいています。

弊社には、所有し続けて継続的に収益を得ているオーナー様や、早期に売却してその資金を元手に次なる物件を購入してうまくいった実例もあります。

お問い合わせいただいた方には、それら成功事例の情報を無料でご提供します。

「コメント欄」「お問い合わせフォーム」からお気軽にお問い合わせください。