インカムゲインとは、資産を保有することで継続的に得られる収益のことです。

例えば、身近な例でいうと預金していることでわずかに得られる受取利息、国債を保有することで得られる受取利子、株式投資の場合、企業から受け取れる配当金、これらがインカムゲインです。

不動産投資では、毎月安定的に得られる家賃収入がインカムゲインにあたります。

物件に入居者が付く限り安定的にインカムゲインを得れる

不動産投資の家賃収入は、物件に入居者が付く限り、長期安定的に得られます。

継続的に家賃収入を得ることで、将来の私的年金作り、長期的に利回りを得る資産運用として役に立ちます。また、物件数を増やし家賃収入を基盤として、会社員などの仕事をセミリタイアする人もいます。

しかし注意してほしいのが、不動産投資は購入する物件を間違えると安定収入を得られないことです。購入する物件を間違えると、空室・設備劣化・金利上昇などのさまざまなリスクを抱え、結果、収入が安定しない場合があるからです。

※リスクについてはこちらの記事を参照ください。参照記事:マンション経営5つのリスク

安定収入を得るためには、物件の選定、立地環境、建物の管理状態、室内の専有面積、設備が入居者ニーズに合った物件を選ぶことが非常に重要になります。

物件の選定について詳しくは、以下の記事を参照ください。

参照記事:

インカムゲインとキャピタルゲインについて

インカムゲインと対比して、キャピタルゲインがあります。

キャピタルゲインとは、保有している資産を売却することで得られる売買差益のことです。例えば、株を売却することで得られる利益や債券を売却することで得られる利益などです。

不動産投資では、物件の価格変動によって売却した時に得られる利益を指します。

キャピタルゲインはその時々で変動する場合があります。不動産投資への需要と供給、融資規制、地価の上昇下落といったさまざまな外的要因に左右され物件価格が上下し、売買した際の差益が変わるからです。

過去遡ると、1980年代のバブル期から、このキャピタルゲイン目的の投資を始める個人や企業が非常に多くでてきました。

当時、不動産は価格が上昇し続けるという土地神話から、個人・企業ともに、不動産を購入し価格の上昇により売却し儲ける、財テクが流行りました。

しかし、加熱しすぎた不動産市場を鎮静化するために不動産融資への規制、公定歩合の引き下げ、地価税の導入から不動産取引が一気に鎮静化し、結果、不動産価格は暴落しました。キャピタルゲインを目当てに投資をしていた、投資家は不動産を売ろうにも売れず、また売却できても売却価格は購入時より安くなり、結果、多額の借金を抱え自己破産する人も中にはいました。

キャピタルゲイン目当ての投資は、自分ではコントロールできない要因に左右され、不動産価格が上下するので、リスクが高いと言えます。

一方、インカムゲインを目的とした投資は、物件選定さえ間違えなければ、最小限のリスクで実践できます。

インカムゲインの必要性

「将来、老後年金がもらえるか心配、、」「預金していても、全くお金が増えないのでもっと効果的な資産運用がしたい」など、将来に対して、お金に対して何かしら悩みや不安を持っている方もいると思います。

生命保険文化センターの調査によると、老後生活費は夫婦二人、毎月最低必要な生活費は22万円/月、ゆとりある生活をする場合は約37万円/月必要になると言われています。

65歳で定年退職後、老後生活を仮に20年だとすると、最低必要な生活費で約5,280万円、ゆとりある生活をする場合は、約8,880万円必要になります。

下記の表から、夫婦二人、夫が会社勤めで妻が専業主婦の場合、毎月年金の受給額は23万円となっています。

夫婦の働き状況による、年金受給額を厚生年金保険・国民年金事業の概況から引用し以下に示しました。

| 夫婦の働き状況 | 受給額 |

| 夫婦ともに会社勤め | 288,000円 |

| 夫は会社勤め、妻は専業主婦 | 230,000円 |

| 妻が会社勤め、夫は会社勤めではない | 158,000円 |

| 夫婦ともに会社勤めではない | 100,000円 |

老後不足生活費(年金受給額−ゆとりある生活費)

年金受給額23万円/月と、ゆとりある生活費として必要な37万円/月から考えると、毎月14万円生活費が不足していることになります。

上記のケースの場合、家賃収入7万円のワンルームマンションを2部屋所有すれば、14万円/月の不足生活費を補えます。

資産運用として利回りを得る

更に、インカムゲインで利回りを得ながら資産運用としても役に立ちます。

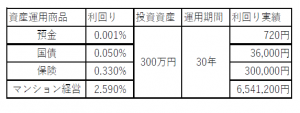

以下、投資資産300万円、運用期間30年、各金融商品とマンション経営の利回り実績を比較した表になります。

※利回りとは、投資した資金に対して、年間の収益性を記した指標です。

※国債は固定金利型5年満期、金利0.05%の商品

※保険は返戻率110%の商品

※マンション経営は、自己資金300万円、物件価格2,000万円の中古ワンルームマンションに投資。家賃収入とローン返済とのイールドギャップが2.59%。年間キャッシュフローは約21万円となります。

上記の表から、預金とマンション経営を比較すると、利回り実績の差は約9,000倍です。またその他の金融商品と比較しても、マンション経営から得られる利回り実績が高いことがわかります。

各金融商品の資産運用に関する詳しいことは、以下の記事を参照ください。

参照記事:

利回りについて詳しくは、以下の記事を参照ください。

参照記事:

建物の寿命が持つ限りインカムゲインを得られる

マンションやアパートは、建物の寿命が60年は持つ、と言われています。

日本発の投資用ワンルームマンション「メゾン・ド・早稲田」は、1977年に建てられ、築40年以上経っていますがいまだに家賃5万円台後半で賃貸されています。

建物の寿命が持ち、入居者が付く限り長期的にインカムゲインが得られます。

不動産投資王道の資産形成はインカムゲインを得ること

以上のことから、不動産投資の本質は、インカムゲインを得られることで、キャピタルゲイン狙いではないということです。よって、不動産投資王道の資産形成は、インカムゲインを得ることになります。

不動産投資の中でも、効果的に資産形成をするなら中古ワンルームマンション投資がおススメです。(お薦めする理由について詳しくはこちらの記事を参照ください。参照記事:資産運用で中古マンション経営をする5つの理由)

以下、今回の記事で説明した物件の選定について、またインカムゲインと関係する記事を挙げましたので、ぜひ一度目を通してください。

参照記事:

大神 健志

大神 健志 今回の内容について、何かご不明な点や疑問点があれば、当サイトの記事を参照いただいても構いませんし、直接コメントかメールでお問い合わせいただいても構いません。

相談は無料ですので、お気軽にお問い合わせください。